創業しようとする場合によく問題になるのは、資金調達方法です。また、小規模事業者も同じように資金繰りに苦慮していることが少なくありません。

そういった問題を解決する方法の1つに「制度融資」があります。制度融資は地方自治体に申し込んでおこなう資金調達のため、メリットが非常に多く、おすすめです。

この記事では、制度融資とはどのようなものか説明していきます。また、制度融資のメリットとデメリットについても解説するので、利用する際は参考にしてみてください。

制度融資とは自治体・信用保証協会・金融機関が連携して行う融資制度

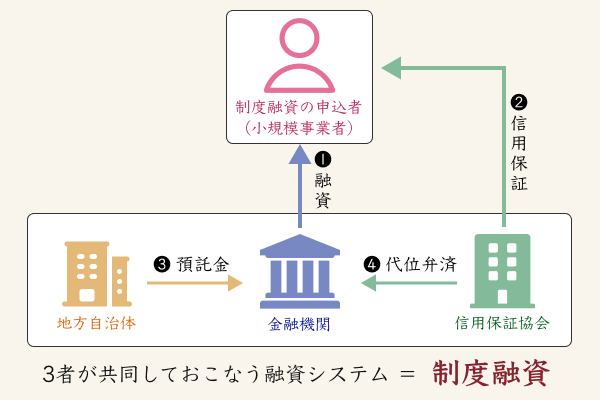

制度融資とは、都道府県や市区町村といった「地方自治体」が、民間の「金融機関」と連携しておこなう融資システムのことを言います。国(政府)が主体となっておこなわれている融資システムとして、日本政策金融公庫がありますが、こちらは公的機関自体が金融機関を兼ねているため、両者はまったく異なる融資システムです。

ほとんどの場合、地方自治体は制度融資利用時に信用保証協会の保証を求めます。そのため、制度融資は実質的に、地方自治体、金融機関、信用保証協会の3者が共同しておこなう融資システムだとみなされています。

制度融資の対象はおもに中小企業

制度融資の対象になっているのは、おもに「中小企業」です。資金力のない中小企業は、ちょっとしたトラブルで会社の経営が傾いてしまいがち。しかも信用が低いため、民間の金融機関からの融資を受けるのが簡単ではありません。そこで地方自治体は、制度融資で協力することによって、融資のハードルを下げ、中小企業の資金繰りが安定することを目指しています。

また制度融資は、資金不足によって創業ができない人を助け、地域の起業数を増やすことも目的です。地域で活躍する会社が増えれば増えるほど、地方自治体に入る税収も増加するため、地域の活発化の役に立っています。

ただし、制度融資の利用対象を決定しているのは、それぞれの地方自治体です。そのため、小規模事業者でも条件に合わず、制度融資を利用できないこともあります。また、個人事業主が制度融資を利用できるかどうかも、地方自治体ごとに扱いが異なるため、個人事業主の場合は、住んでいる地域の自治体への確認が必要です。

制度融資の仕組み!行政と金融機関と信用保証協会の役割を解説

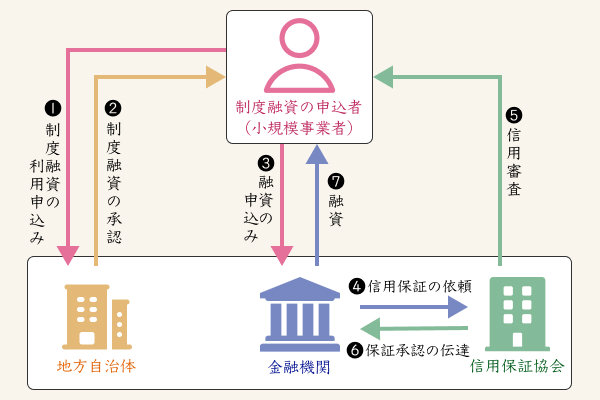

制度融資は、次のように小規模事業者と3つの機関が連携しておこなわれます。

- 小規模事業者が、地方自治体に制度融資の利用申込みをする

- 地方自治体が、小規模事業者をチェックして制度融資の承認をする

- 小規模事業者が、金融機関に融資の申込みをする

- 金融機関が、信用保証協会に信用保証の依頼をする

- 信用保証協会が、小規模事業者の信用審査をする

- 信用保証協会が、金融機関に小規模事業者の保証承諾を伝える

- 金融機関が、小規模事業者に融資を実行する

制度融資の流れは以上のとおりです。さらに、3つの機関の具体的な役割について、詳しくみていきましょう。

地方自治体の役割

地方自治体の役割は、小規模事業者の負担を小さくすることです。どのような施策で制度融資の利用者のサポートをするのかは、各自治体ごとに異なります。

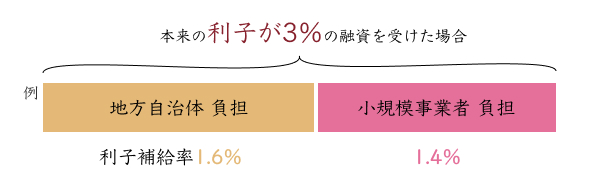

多くの自治体がおこなっているのが、利子の支払いの一部を補助してくれる利子補給です。たとえば本来の利子が3%の融資を受けた場合でも、利子補給率が1.6%なら、小規模事業者が支払う利子は1.4%ですみます。利子補給率の具体的な数値は、自治体ごとに違うため、制度融資利用時は確認してみてください。

ほかによくあるサポートは、信用保証協会に支払う「信用保証料」の一部、または全額の補助です。

信用保証料とは、信用保証をご利用いただく際に中小企業の皆さまにお支払いいただく保証協会利用の対価です。

引用元:信用保証料/東京信用保証協会

制度融資では、原則として信用保証協会を入れなければいけないため、その保証料が小規模事業者の負担になってしまいます。しかし多くの自治体では、保証料を補助してくれるため利用者の負担が大きくなりません。

信用保証協会の役割

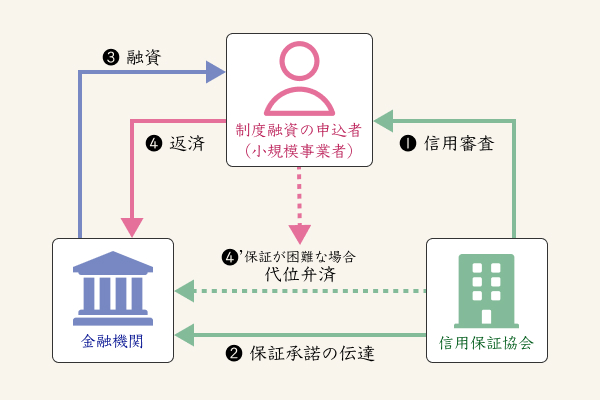

信用保証協会の役割は、小規模事業者に対して信用保証をすることです。利用者の借金返済が滞った場合は、信用保証協会が利用者に代わって金融機関に返済をおこないます。

信用保証協会が保証してくれるため、金融機関側は貸出時のリスクがほとんどありません。そのため、通常のビジネスローンよりも制度融資の方が審査に通る可能性が上がります。

ただし信用保証協会が保証するのは、金融機関に対してだけだという点には注意してください。信用保証協会が利用者の代わりに金融機関に支払いをした場合でも、利用者の支払い責任はなくなりません。

返済対象が金融機関から信用保証協会に代わるだけなので、今度は信用保証協会にお金を返していく必要があります。

金融機関の役割

金融機関の役割は、小規模事業者にお金を貸し付けることです。また、利用者が融資対象として適当かどうかの審査も金融機関がします。ただし、金融機関の審査とは別に、信用保証協会も利用者の信用審査をするため、通常の融資よりは審査基準が緩くなるのが普通です。

なお、どんな金融機関ででも制度融資を利用できるわけではありません。制度融資に使えるのは、地方自治体が指定している金融機関だけです。どこの自治体でも、「日本政策金融公庫」「ゆうちょ銀行」「農業協同組合」で制度融資をしてもらうことはできません。

制度融資の6つのメリット

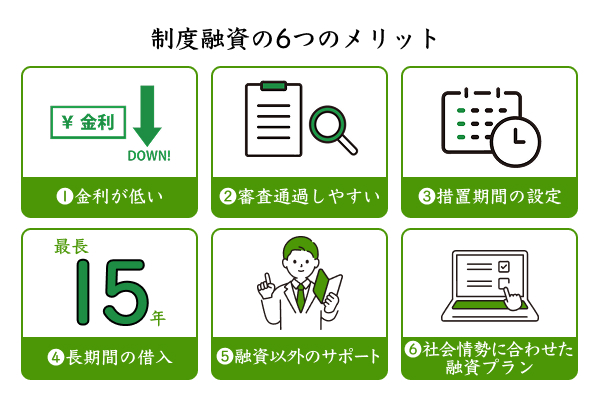

制度融資のおもなメリットは、次のとおりです。

- 金利が低い

- 審査通過しやすい

- 据置期間を設定できる

- 長期間の借り入れができる

- 融資以外のサポートを受けられる

- 社会情勢に合わせた融資プランが用意されている

では、制度融資の長所について、詳しくみていきましょう。

1.金利が低い

これから起業しようとする企業や、創業間もない企業が低金利で融資を受けることは、まずできません。しかし制度融資なら、1~3%程度の低金利で融資を受けられます。

なぜなら、原則として地方自治体が利子補給をして、利子の一部を負担してくれるからです。利子補給率は、自治体ごとに異なります。税収が少なくて財政に余裕がない自治体は、高い利子補給をしてくれません。そのため、企業サポートに力を入れていて、利子補給率が高い地域で創業するというのも1つの作戦です。

また、自治体によっては、信用保証協会に支払う「保証料」も補助してくれるため、そちらの条件も確認してみてください。

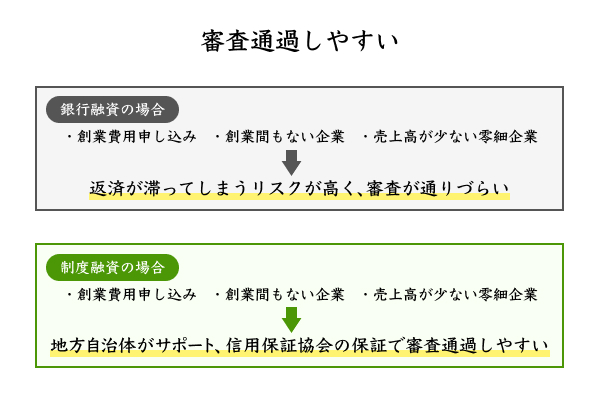

2.審査通過しやすい

創業費用の融資申し込みや、創業間もない企業、売上高が少ない零細企業の融資申し込みは、審査ではじかれてしまうことが少なくありません。銀行としては、こういった企業に融資しても、返済が滞ってしまうリスクが高すぎるので、積極的に融資できないのです。

しかし制度融資の場合は、地方自治体がサポートし、信用保証協会からの保証が得られるため、銀行側も厳しい審査をする必要がありません。

もちろん、地方自治体、信用保証協会、金融機関の3者がそれぞれ審査をするので、銀行以外の審査で落とされてしまうこともあります。しかしそれでも、普通にビジネスローンに申し込むよりも審査に通りやすいのが普通です。

なお、制度融資には、保証人や担保が必要なものと、保証人や担保なしで申し込めるものがあります。原則として保証人や担保が必要な制度融資の方が、審査通過率が大きくなります。

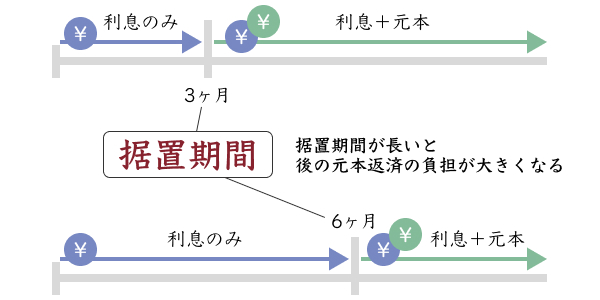

3.据置期間を設定できることがある

「据置期間」というのは、返済開始から一定期間は元金の支払いはせず、利子だけ払えばよい、という期間のことです。制度融資の場合、こういった据置期間の設定ができる場合が少なくありません。

創業資金として制度融資を使った場合などは特に、初期は資金繰りが厳しくなります。しかし据置期間を設定しておけば、事業が軌道に乗るまでの負担を減らすことが可能です。

ただし、据置期間が長いと、後の元本返済の負担が大きくなります。たとえば1,000万円の融資を10年で返済する場合は、毎年の支払額は100万円プラス利子です。しかし据置期間を5年に設定すると、後半の5年間だけで返済を完了しなければいけないため、毎年の支払額は200万円プラス利子となってしまいます。

また、据置期間中は元本が減らないため、利子が増えてしまうのもデメリットです。支払総額は、据置期間を設定したほうが必ず大きくなってしまうため、資金繰りに不安がないなら、あえて据置期間を設けないという選択も悪くありません。

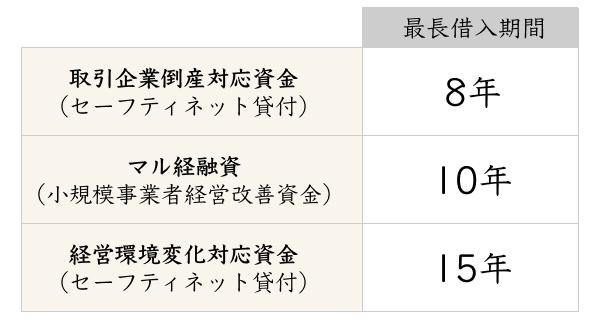

4.長期間の借り入れができる

制度融資は、起業者や零細企業のサポートを大きな目標としています。そのため、返済に余裕を持てるように長期間の借り入れができるケースが少なくありません。返済期間が10年程度は普通で、中には最長15年という返済期間を設定できることもあります。

ただし、制度融資の細かい設定は、地方自治体ごとにさまざまです。自治体によっては、長期間の借り入れができないこともあります。

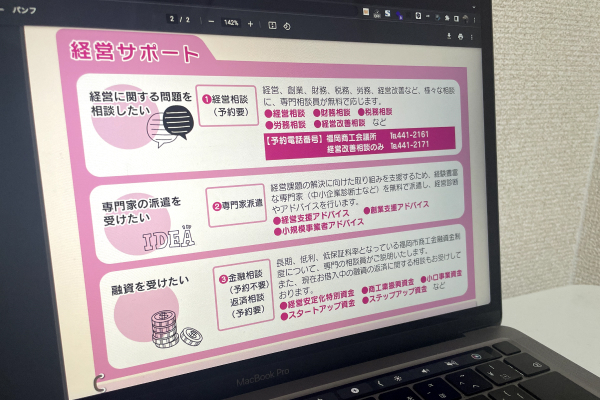

5.融資以外のサポートを受けられる

地方自治体は、地域の企業を育てることを目標に制度融資を実施しています。そのため、単にお金を貸すだけでなく、そのほかのサポートも同時におこなっているのが普通です。

よくあるのが、事業計画や資金調達などへのアドバイスや、経営に関するセミナーなど。小規模事業者では、顧問を雇うことは難しく、さまざまな課題への対応に迷うことが少なくありません。しかし制度融資を使えば、地方自治体の職員や、依頼を受けた専門家が相談に乗ってくれるため、より正しい選択ができる可能性が上がります。

ただし、すべての自治体が経営サポートサービスを用意しているわけではありません。制度融資の利用前に担当者に確認してみてください。

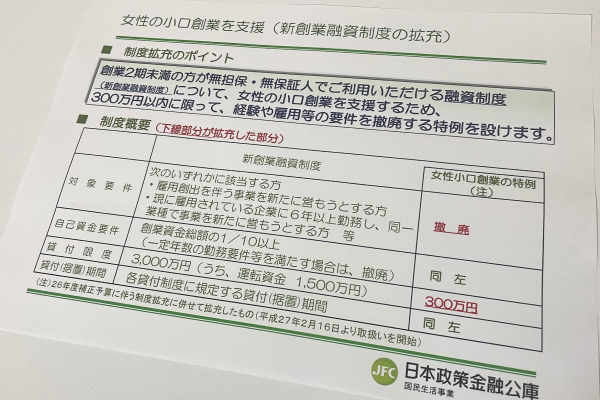

6.社会情勢に合わせた融資プランが用意されている

ここまで制度融資という言葉で説明をしてきましたが、多くの地方自治体では、さらに細かく融資プランが分けられています。創業者用融資や、女性用融資、つなぎ資金用融資など、プランはさまざまです。

自治体は、社会的に困っている層に向けた専門融資プランを用意しているため、制度融資で苦境を脱出できるケースは少なくありません。たとえば、最近では新型コロナで経営悪化した人向けの制度融資をおこなった自治体が多くあります。

制度融資の3つのデメリット

制度融資には、次のようなデメリットも存在します。利用する際は、デメリットも考慮した上でおこなってください。

- 融資実行まで時間がかかる

- 自治体ごとに制度が異なるため複雑

- 融資の上限金額が設定されている

では制度融資のデメリットについて、詳しくみていきましょう。

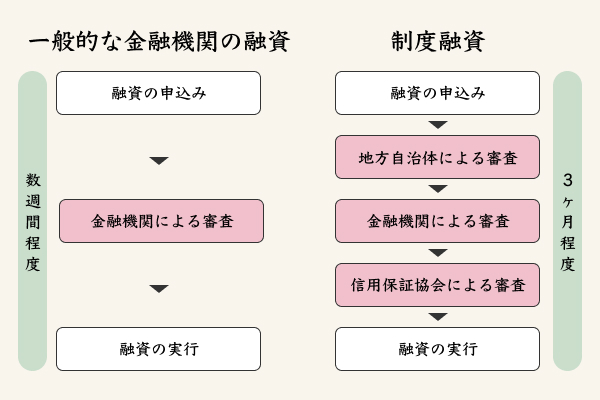

1.融資実行まで時間がかかる

制度融資は、一般的なビジネスローンよりも入金までの時間が長くなります。申し込んでから、融資の実行までには3カ月程度は必要だと考えておかなければいけません。

対して、一般的な金融機関の融資なら、数週間程度で着金されます。そのため制度融資は、急いで資金調達したい場合には適さない方法です。

制度融資の手続きに時間がかかる理由は、3つの機関が関わっている制度のため。まず申込時に地方自治体が利用者の審査をし、次に金融機関が審査をし、さらに信用保証協会が審査をする、と3重のチェックがあるため、どうしても時間がかかってしまいます。

また自治体は、金融機関のように利益を出すために制度融資をおこなっているわけではないので、手続きの速さを重視しません。むしろ税金を無駄にしている、という批判を避けるため、慎重に利用者の見極めをおこないます。そのため、手続き完了までの時間が長くなるケースが少なくありません。

2.自治体ごとに制度が異なるため複雑

制度融資は、地方自治体、金融機関、信用保証協会の3機関が共同しておこなう、という点は同じですが、細かい条件は自治体ごとに異なります。そもそも、自治体内のどこの部署が制度融資を扱うのかも、決まったルールがありません。

また、制度融資の利用条件や、利子補給率、保証料補助の有無など、さまざまな要綱も自治体ごとに違います。さらに提出書類の形式も統一されていません。そのため、制度融資を使う場合は、自治体の担当者に相談して説明を求めるのが一番です。

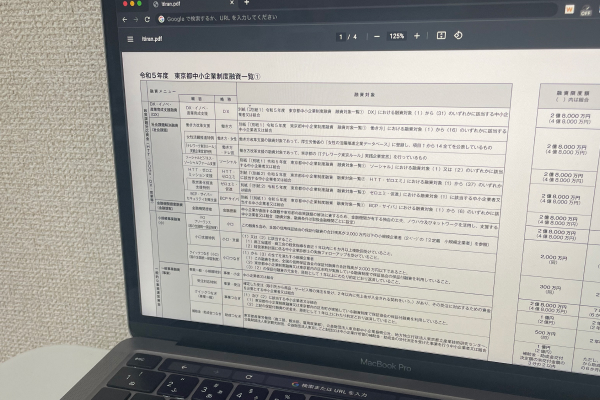

3.融資の上限金額が設定されている

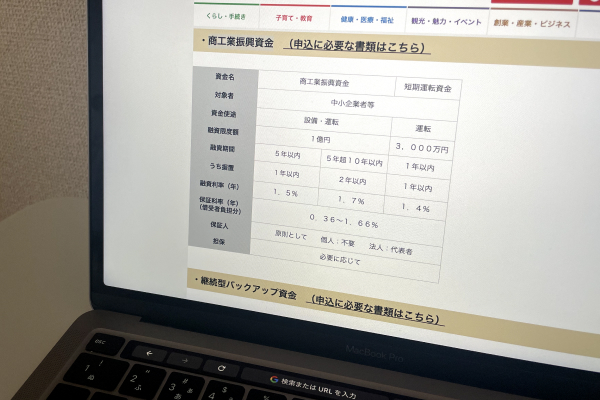

制度融資は、融資プランごとに融資上限金額が設定されています。多くの自治体は、地域の企業の数を増やすことを目的としているため、あまり高額な融資には対応していません。

多くても3,000万円程度で、通常の融資プランでは500~1,000万円ほどが上限金額です。そのため、制度融資では、必要な資金を確保できないこともあります。

具体的な上限金額は、自治体ごと、融資プランごとに異なるため、利用する地域の制度融資要綱を確認してみてください。

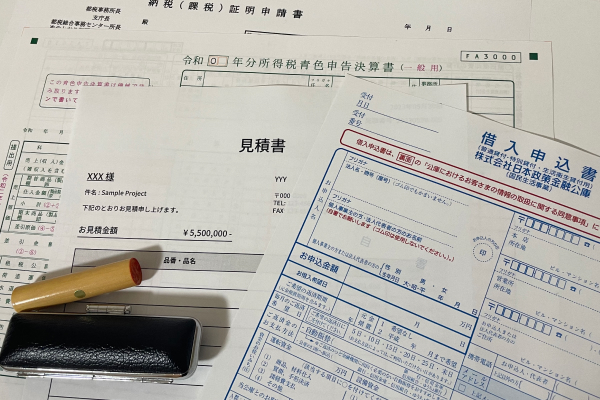

制度融資に必要な書類はどんなもの?

制度融資に必要な書類の種類や、書式は地方自治体ごとに異なります。しかし法人の場合、次のような書類の提出が求められるのが普通です。

- 借り入れ申込書

- 直近2期程度の決算書

- 法人事業税の納税証明書

- 代表者の住民税の納税証明書

- 履歴事項全部証明書

- 見積書

- 法人の実印

個人事業主の場合の必要書類は、次のようになります。

- 借り入れ申込書

- 直近2期程度の確定申告書

- 個人事業税の納税証明書

- 代表者の住民税の納税証明書

- 住民票

- 見積書

- 個人の実印

このような書類を自治体に提出します。ただしこのほかに、金融機関や信用保証協会に対しての提出書類も別途必要です。また、融資プランによっては、認定書や試算表などの別の書類が必要になることもあります。

制度融資の申し込み方法

制度融資は、次のような流れでおこないます。

いくつかの融資プランが存在する場合があるので、自社に最適なものを選びます。また、地方自治体ごとにサポートの手厚さが違うため、より有利な地域への引っ越しも考慮する価値があります。

必要書類を集めて、自治体に制度融資の申し込みをします。提出書類の種類や融資条件を確認するために、申し込みの前に自治体の担当者に相談しておくと、より安心です。

自治体の審査に通ると、斡旋書を交付してもらえます。これを使って、自治体の指定金融機関に制度融資の申込みをしてください。

金融機関に制度融資の申込みをして、審査に通ると、金融機関が信用保証協会に、信用保証の依頼を出します。この後、信用保証協会が再度審査を実施。

信用保証協会の審査に通ると、金融機関に保証承諾書が送られます。

信用保証がなされた後、金融機関が融資を実行してくれます。この段階まで手続きを進めて実際に入金されるまでには、3カ月程度必要です。