「自己資金50万円で日本政策金融公庫の融資を受けられるの?」

結論から言うと、十分に狙えます。2024年4月の制度変更で「新規開業資金」に統合され、以前のような自己資金1割の要件はなくなりました。つまり、自己資金が少ないことだけで門前払いされる仕組みではもうありません。

とはいえ、公庫が自己資金をまったく見ていないわけでもなく、一定額を用意できているほうが融資枠や審査上の印象にプラスになるのも事実です。自己資金の多寡以上に、「どんな事業を、いくらで、どう回して返していくのか」を示す創業計画の精度が結果を左右します。

この記事では、自己資金50万円という前提で見たときに、公庫融資の考え方がどう変わったのか、どの程度の自己資金があると現実的に通りやすいのか、自己資金が少ない場合に補える手段はあるのか、といったポイントを順に整理します。あわせて、審査でつまずきやすい落とし穴や、創業計画書で押さえるべき実務のコツも具体的に解説していきます。

日本政策金融公庫の融資には原則自己資金は不要!ただしあった方が有利

民間の金融機関のビジネスローンなどは、利用できるローンの種類が数種類程度しかありません。しかし日本政策金融公庫には50以上の借入方法があり、自社の状態に合った融資を受けられます。

ただし日本政策金融公庫の融資にも一定の制限があり、事業資金のすべてを融資でまかなうことはなかなか大変です。たとえば会社を設立したい場合、日本政策金融公庫の融資に加えて、一定額の「自己資金」を用意できたほうが融資に通りやすくなります。

「新規開業資金」へ制度変更される際に自己資金要件が撤廃された

2024年3月をもって、日本政策金融公庫の従来の創業者向け融資「新創業融資制度」は終了しました。これに伴い、「新規開業資金」へ統合されました。「新規開業資金」はそれまでもあったのですが、新創業融資制度を含む形でリニューアルされます。

それまで「新創業融資制度」を利用する際には、創業(開業)に必要な総資金の1割以上を自己資金として準備する必要がありました。

たとえば、事業開始に5,000万円を要する場合、最低でも500万円の自己資金が求められていたわけです。

しかしながら、制度の廃止により、新規開業資金への統合によって、2024年4月以降はこの自己資金要件がなくなり、「新規開業資金」のみでの申請が可能となりました。つまり、これまでのように自己資金が不足していても、融資の申込みができるようになっています。

1000万円の創業融資が必要で、自己資金が全然なくても、創業計画次第では融資を受けられる可能性が出てきました。自己資金要件で門前払いされることがなくなりました。

日本政策金融公庫の融資上限額は自己資金があればその分増える

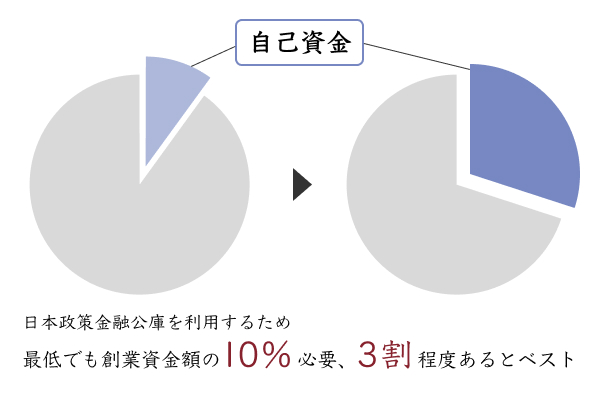

日本政策金融公庫から融資を受けるのに必要な自己資金は、以前は最低必要額の10%と言われていました。それが前述のように2024年に「新創業融資」から「新規開業資金」へ制度変更になる際に自己資金要件が撤廃され、自己資金は義務ではなくなりました。

とはいえ、新規開業資金の審査の際に一定の自己資金があった方が通りやすくなるのは事実です。自己資金があった方が融資可能な額は増えます。

自己資金をいくら持っていれば、新規開業資金を受ける際に望ましいのか、次の表のようになっています。

| 望ましい自己資金 | 創業資金額 | 融資上限額 |

|---|---|---|

| 50万円 | 500万円 | 450万円 |

| 100万円 | 1,000万円 | 900万円 |

| 200万円 | 2,000万円 | 1,800万円 |

表でわかるように、予定する創業資金額が大きいほど、望ましい自己資金の額も大きくなります。そのため、先に事業計画をたてるのではなく、用意可能な自己資金に合わせた規模で事業計画を策定すると、無理なく日本政策金融公庫の融資を受けられるでしょう。

注意してもらいたいのは、10%の自己資金さえあれば、融資を受けられる可能性が上がるというわけではないということです。どの程度の自己資金で融資を受けられるかは、どのような創業計画が立てられているのか、融資額はいくらなのかなどによります。

自己資金なしでも日本政策金融公庫を利用できるケース

繰り返しになりますが、新規開業資金を受ける際には、できれば事業資金の10%以上の自己資金が望ましいのは事実です。しかし自己資金がない場合でも、新しい新規開業資金では融資を受けられる可能性が出てきました。

創業セミナーなどを受け、国が認定した「創業支援事業計画」に記載された事業を始める場合、女性、若者、シニアの開業の場合は、より優遇された金利で創業融資を受けられる可能性が出てきました。「新創業融資」時代に自己資金がなくても特例として融資を受けられる可能性があった条件に付いては、新規開業資金では加点要素、優遇要素になっています。

自己資金がゼロの場合は、自己資金があった場合よりも審査落ちの可能性が高まるのは事実です。日本政策金融公庫の融資を受けたい場合、できれば創業資金額の3分の1以上の自己資金を用意しておいたほうがよいでしょう。

さらに自己資金ゼロの場合、融資を受けられるとしても、大きな金額は借りられません。

自己資金ゼロの場合、1,000万円以上の融資を受けることは、まず無理だと考えておいてください。そういった意味でも、起業前には一定以上(目安は100万円以上)の自己資金を用意しておいた方が賢明です。

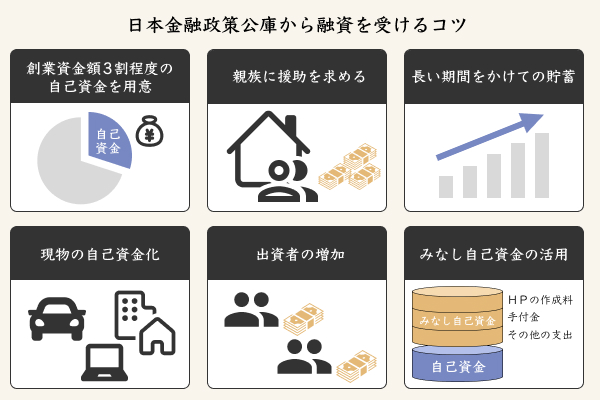

日本政策金融公庫から開業資金を融資してもらう6つのコツ

日本政策金融公庫に開業資金を融資してもらいたい場合は、次のような点に気をつけて申し込みをおこなってみてください。

- できれば創業資金額の3分の1程度の自己資金を用意する

- 自己資金が少ない場合は親族に援助を求めてみよう

- 長い期間をかけてコツコツ貯めた方が審査に通過しやすい

- 現物も自己資金に加えられる

- 出資者を増やせば自己資金も増加させられる

- みなし自己資金の活用で自己資金アップ

では、日本政策金融公庫から融資を受けるコツについて、詳しくみていきましょう。

自己資金は開業資金の3分の1程度を目安に用意する方がベスト

日本政策金融公庫を利用するための自己資金要件は新規開業資金の導入の際になくなりました。しかし、最低限の自己資金として創業資金額の10%くらいは用意しておきたいです。しかし10%の自己資金だと、審査クリア率が低くなってしまいます。あくまで条件クリアに必要な自己資金が10%であって、自己資金の10倍もの創業資金額で事業を始められた事例はほとんどありません。

スムーズに融資を受けたいなら、少なくとも創業資金の20%程度の自己資金は用意しておくのがおすすめです。実際に日本政策金融公庫の公式サイトによると、過去の利用者の平均的な自己資金の比率は20%程度となっています。

公庫が融資先の創業企業を対象として実施した調査(「新規開業実態調査」)によると、創業資金総額に占める自己資金の割合は平均で2割程度となっています。

引用元:よくあるご質問 創業をお考えの方|日本政策金融公庫

ちなみにここまで示した10〜20%という数値は、どうしても資金調達が難しい場合の話です。余裕があるなら、創業資金額の3分の1程度の自己資金を用意した上で、融資の申し込みをするのがベストとなります。100万円以上、かつ3分の1以上の自己資金があれば、自己資金不足を理由に日本政策金融公庫に断られたケースはあまりありません。

創業資金額が大きくなると審査も厳しくなる

日本政策金融公庫の融資は、求める金額が大きくなるほど審査も難しくなるという傾向があります。まず、融資額が300万円を超えると一段階審査が厳しくなる、というのが定説です。さらに要求融資額が増えれば、それ相応に審査基準も高くなることが想定されます。

創業資金額が大きい場合は、自己資金を3分の1程度ではなく、さらに多く用意しておくと審査クリア率を高めることができるでしょう。とはいえ、自己資金さえ多ければ審査をクリアできるというわけでもありません。あくまで自己資金は、審査基準の1つです。

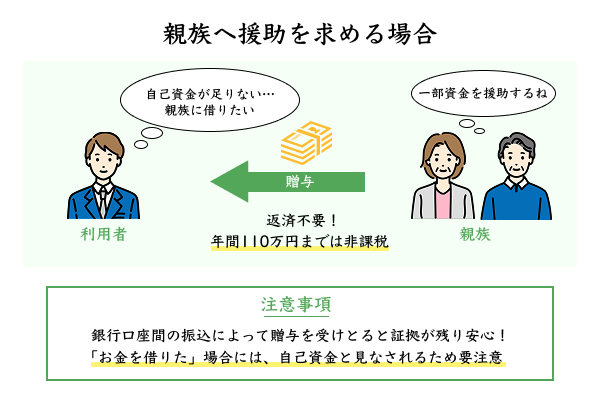

自己資金が少ない場合は親族に援助を求めてみよう

親や兄弟などから資金提供を受けた場合は、そのお金は自己資金と認められることもあります。ただし親族からの贈与は、必ず自己資金と認められるとは限らないという点には注意してください。

親からの贈与を自己資金と認めてもらうためには、そのお金の出どころをしっかりと証明する必要があります。お金の流れがわかるように、手渡しではなく、銀行口座間の振込によって贈与を受けておくと、きちんとした証拠が残って安心です。

ただし、同じ年に高額贈与を受けた場合は、贈与税が発生します。贈与税を支払ってでも自己資金を増やしたほうが得になるのかは、よく検討してください。

また、贈与ではなく親に「お金を借りた」場合、そのお金は自己資金とはみなされません。返済義務のある資金は自己資金と認めてもらえないので気をつけてください。

長い期間をかけてコツコツ貯めた方が審査に通過しやすい

どのような自己資金であるのかも、審査通過率に関わってきます。たとえば同じ200万円だったとしても、突然一括で支払われたお金と、毎月少しずつ溜まっていったお金では、コツコツ貯めたお金のほうが審査担当者に良い印象を与えるのです。

つまり、毎月勤務先から給料として銀行通帳に記帳されて増えていったお金を自己資金にした方が日本政策金融公庫の融資を受けやすい、ということになります。

まず、少しずつ貯まったお金は、それが見せ金ではなく確実に利用可能な自己資金だという証明になるため高評価。さらに、長期間お金を貯め続けられたということは、その申し込み者が物事を着実に積み重ねられる人間だという証明にもなるため、審査をクリアできる可能性が高まります。

現物も自己資金に加えられる

自己資金が足りない場合は、現物出資によって補うことも可能です。次のような財産での出資がおこなえます。

- 土地

- 建築物

- 自動車

- パソコンなどの電子機器

- 有価証券

定款に出資する物を記載し、その価格と出資者を定めれば、その金額が自己資金扱いになります。ただし現物出資はあまり行われるものでなく、また行う場合も500万円までが一般的です。出資物の金額については、その物の時価相場に準じます。

出資者を増やせば自己資金も増加させられる

自分一人の資金で足りないなら、ほかの人の協力を求める手もあります。出資者を募り、資金提供をしてもらえば、それだけ自己資金が増え、審査通過率がアップするケースもあります。

もちろん、未上場会社に投資しても出資する人にメリットがありません。そのため、出資者に多く配当を出すなどの要件をつけ、かつ、事業内容に魅力があれば出資してくれる人が見つかるかもしれません。

見せ金で自己資金を多く見せて通るほど審査は甘くない

日本政策金融公庫を使うためには自己資金が必要、と聞いて「審査時にだけお金を用意しておけばよいのでは」と考えた人もいるかもしれません。しかしそういった見せ金が通用するほど、日本政策金融公庫の審査はあまくありません。

基本的に融資審査では、半年分程度の入出金がわかる銀行通帳の原本の提出が求められます。生半可な見せ金工作は、通帳をチェックするだけで見破られてしまうでしょう。

もちろん、見破られないよう複雑な工作をする、などといったことをしてはいけません。見せ金で融資を受けると、詐欺罪で告訴されるおそれがあります。

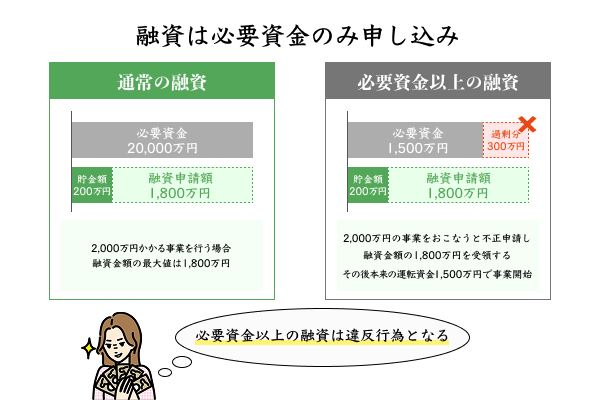

必要資金以上の融資申し込みをしてはいけない

たとえば200万円の貯金があるとします。この場合、融資金額で狙えるのは1,800万円~2,000万円です。しかし自己資金+融資で調達できる資金は、開業に本当に必要なもののみです。

2,000万円の事業を行うと申請して、実は1,500万円の事業しかしない場合を考えてみてください。この場合、自己資金の200万円は残したままで、融資された1,800万円のうち1,500万円を使って事業ができます。

しかし、これは創業融資の目的を超えてしまいます。事業に1,500万円しかかからないなら、創業資金額1,500万円で申請しなければいけません。

自分のお金でもタンス預金は自己資金として認められない

実際に自分が貯めたお金でも、その出どころが証明できない場合は、自己資金として認められない場合があります。よくあるのが、現金を銀行に預けずに、自宅の金庫などにしまっておいたケースです。こういった「タンス預金」は、審査で自己資金とみなしてもらえない場合が少なくありません。

ただし、タンス預金の解決方法は簡単です。現金を銀行に預けてしまってください。しかし銀行に預けた場合でも、預金後すぐに融資申し込みをすると、見せ金と疑われてしまいます。

預金後、1年程度は待ってから融資の申し込みをするようにしてください。1年程度経った後なら、そこまで遡らないケースが多いため、自己資金としてカウントしてもらえるでしょう。

自己資金を用意する事も大事だが創業計画が最も重要

ここまで自己資金について多く述べてきました。しかし日本政策金融公庫の新規開業資金制度を利用するにあたって、もっとも重要なのは、提出する「創業計画書」です。

創業計画書(又は事業計画書)を初めて作成する方は、税理士法人・税理士事務所が提供している事業計画書の作成代行等を利用するのがおすすめです。

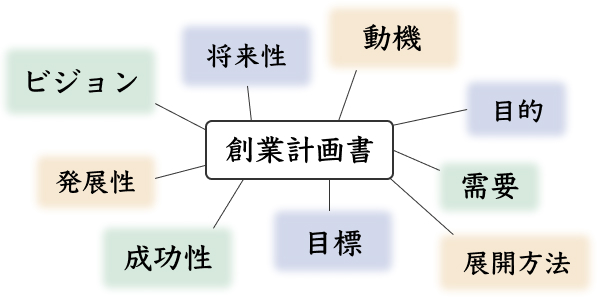

次の各項目について、しっかりとした計画が考えられていなければ、審査通過はおぼつきません。

- 事業の全体イメージ

- 具体的な事業内容

- 創業時の資金計画

- 収支計画

では、創業計画書について、詳しくみていきましょう。

1.事業の全体イメージ

まず、事業全体の構想やイメージ作りが必要です。どういった「動機」で事業を始めるのか、事業をおこなう「目的」は何かといった事業に対する熱意や考え方が問われます。

さらに事業が将来的にどのように展開していくのか、どういった地点を目指して進んでいくのかという、経営者としての「ビジョン」も必要です。

ほかには、事業の「成功性」と「発展性」に関する裏付けも提供しなければいけません。たとえば市場調査データを元に、その事業の需要が高いことや、将来性が高いことを説明し、創業の意義をうったえます。

2.具体的な事業内容

どのような商品、もしくはサービスを提供するのかを具体的に説明します。原料はどのように仕入れるのか、人手を集める方策はどうするか、商品の販売はどんな場所でどのようにおこなうのか、など詳しい事業内容の解説が必要です。

また、提供する商品やサービスにどういった独自性や優位性があるのか、想定される顧客層はどういった人々であり、その顧客のニーズをどのように満たせるのか、なども分かりやすく説明しなければいけません。

3.創業時の資金計画

創業時の資金調達は、おもに自己資金と日本政策金融公庫からの融資でおこなうため、それらを記載します。そのほか借り入れをする場合は、その内訳と融資資金の返済方法について説明しなければいけません。

調達可能な資金額が算定できたら、そのお金を「設備資金」と「運転資金」に分け、それぞれ細かく内訳を決めていきます。調達する資金と、使用する資金は同額に揃えなくてはいけません。

4.収支計画

創業後、事業の収支がどのように推移していくのか、「売上高」「原価」「経費」を予想し、得られるはずの利益について計画をまとめます。

収支計画を立てる際は、同じ業種の企業が得ている利益、同じ規模の企業が得ている利益、事業をおこなう地域の経済事情、競合他社の状況、業界の将来性など、さまざまな観点から総合的に判断するのが良いでしょう。

担当者に好印象を与えようと、過大な利益予想で収支計画を出してしまう人もいますが、そういった行為は逆効果です。しっかりとリスクも鑑みて、創業計画書を作らなければいけません。

監修者

| 所属 | 秋田税理士事務所 |

|---|---|

| 氏名 | 坂根崇真 |

| 専門分野 | 起業・会社設立/創業融資 |

| その他 | 秋田県会社設立0円サポート 秋田の税務調査レスキュー |