個人事業主としても経営を安定させるためには融資を受ける必要があります。

融資によって安定して経営を維持できる状況を作っておけば、問題なく仕事を続けられるようになっていくのです。

しかし、融資を受けられる方法は限られているのが現状です。

融資を受ける際に何を重要視していくのか、しっかりと考えておかなければなりません。

また、融資を受けるためには準備も必要になってきますので、事前に何を必要としているのか判断しておく必要があるでしょう。

この記事では、個人事業主が受けられる融資について説明する他、個人事業主が融資を受けるために必要なものについて解説します。

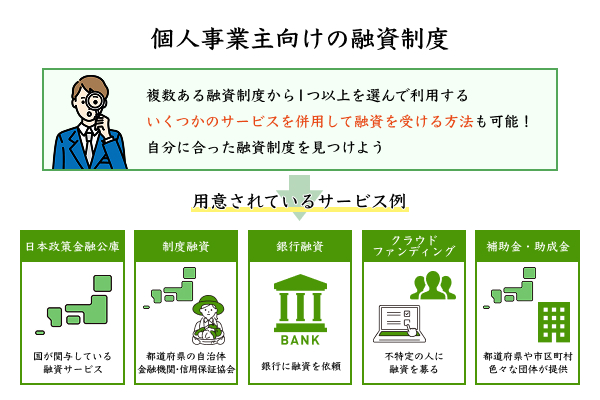

個人事業主向けの融資制度!通りやすいのはコレ

個人事業主向けに提供されている融資制度は多数用意されています。用意されている融資制度の中から1つ以上を選んで利用することになりますが、まずは1つのサービスに絞って対応していくことが求められます。

用意されているサービスは以下の通りです。

- 日本政策金融公庫

- 制度融資

- 銀行融資

- クラウドファンディング

- 補助金・助成金

用意されているサービスは多くなっていますので、いくつかのサービスを併用して融資を受ける方法も使えるようになります。準備が必要なもの、見返りを渡さなければならないものなども含まれていますので、事前にサービスを利用できるか判断してから申し込みをするといいでしょう。

ここからは、個人事業主の融資として利用される方法を詳しく説明します。

日本政策金融公庫

日本政策金融公庫は国が関与している融資サービスで、国からお金を借りることによって経営状況を安定させる方法です。

用意されている融資は数多く準備されており、少額融資から高額の融資まで対応できるようにしています。利用する場合は色々なサービスを比較しながら、最終的に自分に向いているものを1つ選んで申し込んでいくような形になっていきます。

中には開業資金として活用できることから、これから個人事業主として事業を展開したいと思っている人にも利用できる方法でもあります。ただ、融資される金額の上限は日本政策金融公庫側が決めるものとなりますので、思っていたような融資額を受けられないような状況も起こります。

融資を受ける中でも日本政策金融公庫の審査は難易度がやや高くなっている方法であり、信頼性はもちろんのこと、書類をしっかり提出していないと審査に落とされるなどの問題が起こりやすくなってしまいます。

また、金利面ではあまり高くないため返済は楽になっていますが、適当に考えていると返済に苦労する状況も起こりますので注意してください。

制度融資

制度融資は都道府県などの自治体に加えて、金融機関、信用保証協会が関与することによって提供されている融資のことです。

自治体だけでは融資を受けるための敷居が高いと判断されますし、金融機関だけでは信用できないと判断されて融資を受けられない状況も発生してしまいます。融資を受けられない個人事業主を救うために、信用保証協会が関与することによって融資を受けやすくしているサービスでもあります。

信用保証協会が絡んでいることによって、個人事業主が融資を受けた際に返済できない状況が発生したとしても、信用保証協会が代理で返済してくれるという状況を生み出します。代わりに返済できる団体が存在していることで、借りやすい環境が整備されていると言えるでしょう。

融資を受けるまでの難易度があまり高くない他、低金利で多くの融資を期待できるようにしているのが制度融資のメリットです。一方で融資を受けるまでに時間がかかってしまうという問題を抱えており、すべての審査が完了するまでに数ヶ月必要となってしまうこともあるなど時間的には厳しい部分を抱えています。

銀行融資

銀行融資は銀行に融資を依頼するもので、一般的な借入方法として用いられています。

銀行が提供している融資制度を採用してお金を借りることによって、多額の資金を手に入れられるようになります。融資を受けるまでにかかる時間も比較的短いことが予想されているため、短時間で多くの融資を受けられるようになっているのが大きなメリットと言える部分です。

一方で返済については厳しく見られているところが多くなっており、基本的に決められている期間で返済を完了しなければ厳しい判断を受けてしまいます。また、銀行融資は審査難易度が相当高くなっており、個人事業主にとってはなかなか審査を通過できない融資方法としても知られています。

経営に関与しないことによって、自由に経営できるような状況を作ってくれるのはいいところでもあります。個人事業主で自由な融資を受けたいと思っている人に向いているサービスではありますが、しっかり準備しておかないと融資を受けられない状況が発生してしまいます。

ビジネスローンは審査難易度が低い

銀行融資の1つとして提供されているサービスがビジネスローンです。ビジネスローンとして定められているものは、あまり多くの金額が融資されない代わりに審査基準が下げられているなど、使いやすい状況を作り出しています。

ビジネスローンは銀行が提供している事業用の融資として活用されており、個人事業主でも狙いやすいことがメリットとなります。一般的な銀行融資では厳しい審査を受けてしまうものの、ビジネスローンであれば審査を通過できるような状況を作りやすくなるなど、審査難易度については相当低くなるケースもあります。

具体的に銀行融資とビジネスローンでは以下の違いがあります。

| 銀行融資 | ビジネスローン | |

|---|---|---|

| 金利 | 低い | 銀行融資に比べると高い |

| 審査難易度 | かなり厳しい | 銀行融資に比べると緩い |

| 融資額 | 大きな融資も可能 | 銀行融資に比べて融資額は少ない |

| 返済期間 | 長期的な返済も可能 | 短期間の返済が多い |

銀行融資は金利が低く設定されているため返済の負担は軽減されやすくなっていますが、審査難易度は相当厳しいことも予想されています。大きな融資を期待している人には狙いやすいサービスでもありますが、審査の難易度が高すぎて個人事業主では狙いづらい傾向があります。

ビジネスローンは審査基準が銀行融資に比べて緩くなっていることも多く、審査を通過するまでに掛かる負担が軽減されるようになっています。ただ、融資額については上限が厳しく設定されている他、金利が高めに設定されるため返済負担が大きくなるなど、デメリットと言える要素はいくつかあります。

返済の負担を考慮して、銀行融資を選ぶかビジネスローンを選ぶかしっかり検討することが大切です。なるべく利用するローンに合わせて審査対策を進めていくように心がけていきましょう。

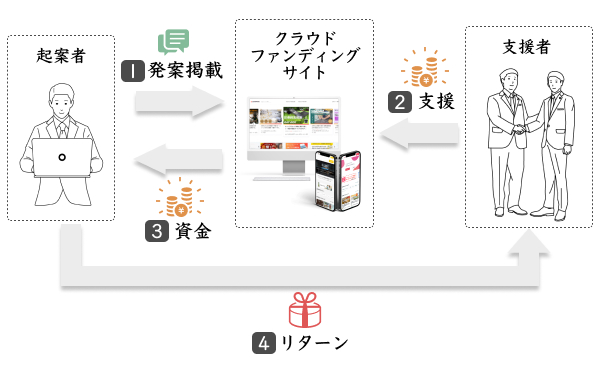

クラウドファンディング

クラウドファンディングは不特定の人に融資を募るというもので、銀行などから借りるというのではなく資金を受け取るサービスとなります。現代ではよく利用されているもので、個人事業主の資金調達方法として取り入れやすい傾向にあります。

クラウドファンディングはサービスに共感してくれる人を多く募っていくことによって、資金調達を実現していくサービスとなります。いいサービスを提供していくことをアピールしていくようになっていけば、クラウドファンディングを成功させることが可能になります。

融資と違いクラウドファンディングは返済義務がありませんので、受け取っている金銭については将来的に返済しなくても大丈夫というメリットがあります。ただ、返済の代わりに返礼品を出さなければならないため、返礼品を準備するための費用を事前に確保しておかなければなりません。

また、クラウドファンディングを利用する場合は専用のサイトを利用していくことになりますが、専用のサイト側に一部の費用を請求されてしまうため、クラウドファンディングで得られた金額が全額入ってくるわけではありません。一定の手数料は覚悟しなければならないため、手数料を考慮して調達する金額を設定していくことが求められます。

補助金・助成金

補助金や助成金は、都道府県や市区町村、更には色々な団体が提供しているサービスです。資金を援助することによって個人事業主を支えてくれるサービスであり、少額ではありますが資金を受け取れるようになっていきます。

補助金や助成金のメリットとして、返済しなくてもいいという良さがあります。他のサービスは何らかの方法で返さなければなりませんが、補助金等については返済義務が存在していないことで、お金を受け取ってしまえば後は自由に利用できるという良さがあります。

一方で補助金や助成金だけでは個人事業主の経営を安定させられるほどの資金を得られるわけではありません。提供される金額は微々たる数字となっており、あまり多くの金額が得られないようにしています。他のサービスと併用するなどして融資を受けなければ対応できないケースもあります。

個人事業主が最初に資金を得る方法として活用していくのはいいですが、補助金や助成金を頼りにしすぎないことが求められます。他の融資方法を組み合わせることによって、より安定した経営状況をしっかり確保できるようにしていかないと、失敗する可能性もあります。

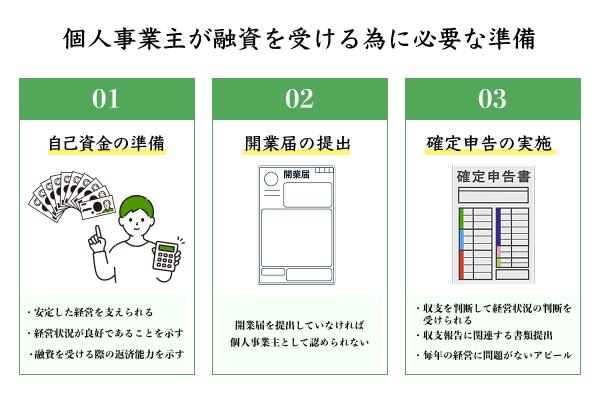

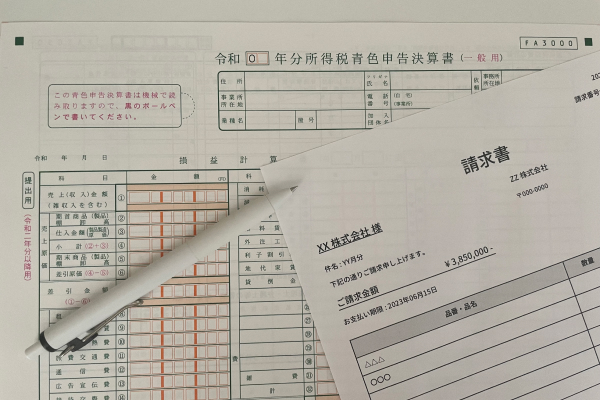

個人事業主が融資を受ける為に必要な準備

まずは個人事業主が融資を受けるために準備しなければならないものを紹介していきます。基本的に準備しなければならないものは会社として基本とされているものばかりですが、準備がしっかりできていないと融資を受けられずに会社は厳しい状況に置かれてしまいます。

融資を受けるために必要とされているものとして、主に3つの内容が関連しています。

- 自己資金の準備

- 開業届の提出

- 確定申告の実施

3つはすぐにできるものもありますが、すぐには実施できないものも含まれています。すぐに利用できないものについてはなるべく早く実施できるように心がけておく他、確定申告のように前の年に実施しているかどうか確認する内容も含まれているため、しっかり確認を取るよう心がける必要もあるでしょう。

ここからは、個人事業主が融資を受けるために必要な準備を詳しく説明します。

自己資金を用意しておく

最初に必要とされているものは自己資金です。自己資金は融資を受けるための信頼性として用いられるケースが多くなっています。

会社を開業するためには自己資金をしっかり準備しておくことが求められ、資本金という形で残しておく必要があります。資本金を持っていない状態では資本が怪しいと感じられてしまう他、会社として本当に形を保っているのかわからないこともあり、審査に落とされるケースが目立ってしまうのです。

自己資金をしっかり準備しておくことのメリットとして、以下の3点が挙げられるでしょう。

- 安定した経営を支えられる

- 経営状況が良好であることを示せる

- 融資を受ける際の返済能力を示せる

安定した経営を支えられるようになっていくと、仕事の範囲も広げられるようになるなど、事業拡大も期待できるようになります。自己資金不足の状況を生み出してしまうと、何もできないような状況も起こりやすくなってしまうため、少しでも自己資金は増やしたほうがいいのです。

また、自己資金を安定して残していることがわかれば、経営状況が良好であると判断できます。融資を受ける際には安定した経営状況が求められるようになりますので、資金をある程度確保しておくことは重要になっていくのです。

他にも融資を受けた際に返済能力がどれくらい残されているか判断されます。自己資金を持っていれば返済能力が高いと判断されるケースも多くなっていることから、融資を受けた場合でも返済に関わる問題は解決しやすくなっていきます。

多くの視点から自己資金は重要なポイントとなっているため、少しでも多く確保して安定性をしっかり作り出していくことが求められていきます。

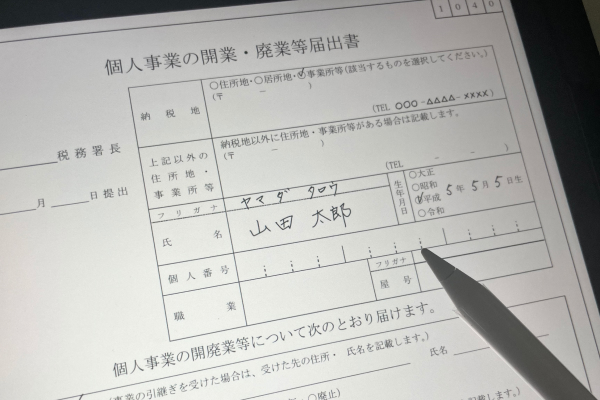

開業届を提出している

次に必要となってくるものは開業届です。開業届を提出していなければ個人事業主として認められなくなり、融資を受けられる範囲は大幅に狭くなってしまいます。

開業届を提出しなくても仕事はできますが、フリーランスとして扱われるようになります。フリーランスでは融資を受けられる方法が限定的である他、ビジネスローンなどのサービスは利用できない状態となりますので、融資に困ってサービスを利用できなくなってしまいます。

一方で開業届を出していることによって、個人事業主として認められるようになり、事業を展開している状況をアピールできるようになります。同時に開業届の提出は今後を左右する上でも必要となるもので、開業していることであらゆる融資の対象になるかどうかを決めていくものでもあります。

開業届を提出しないというのはマイナス材料になってしまうケースが多くなってしまうことを踏まえて、先に提出するようにしましょう。提出していないと融資を受けられないなどの問題も生じるようになりますし、場合によっては融資を断られて資金ショートの危険性も高まってしまいます。

確定申告をしている

3つ目の準備として、確定申告をしっかり行うようにしておきましょう。

確定申告は毎年3月頃を締め切りとして実施しているもので、その年の税金等について申告することになります。年間の収支を決めるものとして活用されているため、確定申告を実施していくことは融資を受ける意味でも大きな重要度があります。

具体的に確定申告をしていくことで、以下のメリットを得られるようになります。

- 収支を判断して経営状況の判断を受けられる

- 収支報告に関連する書類を提出できる

- 毎年の経営に問題がないことをアピールできる

収支を判断されることの意味は大きなものです。融資を受けるためには安定した経営状況が必要になっていきますので、安定して事業を展開しているような確定申告を提出しておけば個人事業主として問題ないだろうと判断されるのです。

また、確定申告は収支報告や収入に関連している書類として提出する必要があります。融資を受ける際にはどうしても収支報告に関連しているものか、収入を確かめられる書類が必要となりますが、確定申告書が提出できる書類として使えるようになっているのです。

他にも経営の状況に問題がなく、融資を受けても経営がすぐに駄目になってしまうような問題は怒らないとアピールできるようになっていきます。経営状況の問題点を見せないことによって、融資を受けられる環境をしっかり整備できるようになっていきます。

確定申告はすぐにできるわけではありませんので、前の年の分がしっかり行われているか確認するなどして、控えなどを準備するようにしましょう。

個人事業主の融資に関するよくある質問

日本政策金融公庫で融資を受けるなら自己資金はどの程度必要?

日本政策金融公庫で融資を受ける場合、一定の金額を自己資金として保有していなければ融資を受けられないルールが存在しています。

融資を受ける際には希望している融資額に対して、返済できると判断されているような自己資金を求められます。融資額よりも自己資金は少なくても構いませんが、少なければ少ないほど融資を受けられる金額については足りなくなっていくため、なるべく自己資金は増やしたほうがいいでしょう。

中には自己資金が300万円程度必要とされている融資もありますので、多くの融資を受けるのであれば自己資金を増やしていく必要があります。一方で自己資金50万円程度でも融資を受けられるようにしている方法もありますので、希望している融資額に合わせて自己資金を調整していくと問題なく融資を受けられます。

個人事業主の融資で運転資金におすすめなのは?

個人事業主の融資でおすすめできるのは、日本政策金融公庫です。

日本政策金融公庫は色々な融資を提供していることが大きなメリットでもありますし、金利面でも低く設定されるため返済する金額を抑えられるような状況を作りやすくなります。また、融資を受けられるまでの期間は少し長くなってしまうものの、確実に融資を受けられる安定性も評価できるポイントです。

もう1つおすすめできる方法として、ファクタリングを活用するというものもあります。

ファクタリングは売掛債権を売却することによって資金調達する方法でもありますが、個人事業主に対応している会社が近年増加していることによって利用しやすくなっています。保有している売掛債権を売却するだけという簡単な方法ですので、返済も事実上必要ありませんし、資金も多く調達できるようになります。

2つの方法を参考にして、個人事業主の融資方法を確立していくことを狙っていきましょう。