お金の流れに問題を抱えている場合は、速やかにキャッシュフロー改善を実施しなければなりません。キャッシュフローに問題を抱えていると、最悪のケースでは倒産に発展してしまいます。

改善するための方法をしっかり学び、実現できるものから取り入れていくのが重要。この記事では、キャッシュフロー改善の方法や行うことによるメリットについて説明していきます。

キャッシュフロー改善とはお金の流れを改善していい状況を作ること

キャッシュフロー改善とは、お金の流れを改善していい状況を作り出すというものです。

一般的にキャッシュフローというのはお金の流れを指す言葉であり、お金がどのように流れているのか確認していく際に利用します。

お金の流れがいい状態になっていれば基本的に黒字となり、悪い状況が続いていると赤字になりやすい傾向があります。

しかし、キャッシュフローがいい状態で黒字化していた場合でも、状況次第では危険性が高いと判断されます。

- 売掛金の入金が遅く実質赤字のような状態になっている

- 借入金の返済をしている場合は赤字状態に近いものとなる

黒字倒産に多い事例として、売掛金を得ているのでキャッシュフローは良好と診断されているものの、実際には売掛金の支払いが遅くなっていることから財務状況はひっ迫している状態になっているのです。

他にも黒字状態を続けていたとしても、借入金の返済が発生している場合にはキャッシュフローがどれだけ良くても返済できずに倒産という事例もあります。

あらゆる方向でキャッシュフローというのは確認しておかないと、将来的に倒産のリスクを抱えていくことに繋がります。

こうした問題を改善するために取り入れるのがキャッシュフロー改善です。

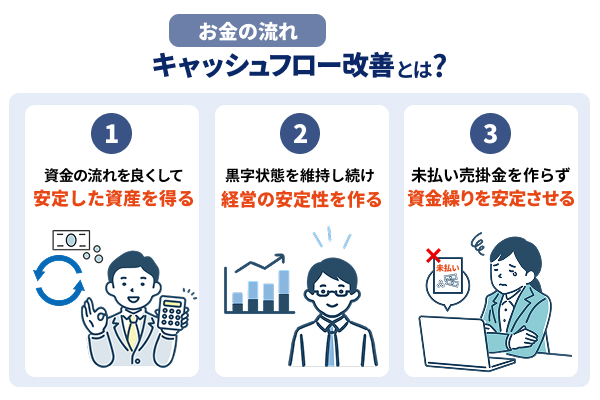

- 資金の流れを良くして安定した資産を得る

- 黒字状態を維持し続け経営上の安定性を作る

- 未払いとなっている売掛金などを作らないようにして資金繰りを安定させる

キャッシュフロー改善によって資金の流れは大きく変わっていくものとなり、安定した経営が得られるようになります。

改善していけば、黒字倒産と呼ばれる状況は起こらなくなるため、基本的に倒産の不安を抱える状況は起こらないのです。

また、売掛金の安定した改修などが実現できれば、より安定した経営を続けられるのは間違いありません。

現時点で不安に感じている部分があれば、まずはキャッシュフロー改善によって安定した経営を続けていくように進めていくのです。

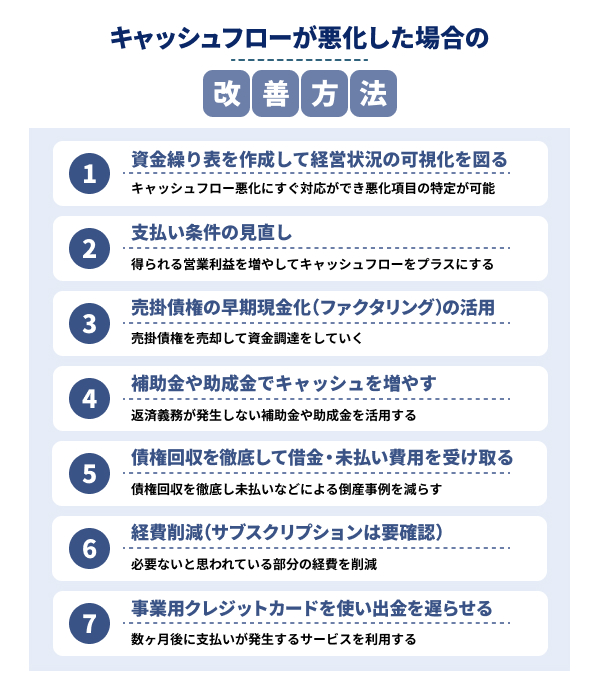

キャッシュフローが悪化した場合の改善方法

キャッシュフローが悪化した場合は、改善するためにあらゆる措置を取らなければなりません。

実際に取り入れられている方法がいくつか存在します。

キャッシュフローに問題を抱えている場合、まずは資金を得られる状態を作っておくのが一番大事です。

次に資金繰りに問題が発生していないか改善する方向で進め、経営上問題となっている部分を取り除いてキャッシュフローを良好なものに持っていきます。

場合によっては補助金や助成金を活用する手段も検討していくことになるため、色々な方法で資金を得るようにしてください。

ここからは、キャッシュフローが悪化している場合の改善方法を詳しく説明します。

資金繰り表を作成して経営状況の可視化を図る

まず実施しておきたいものとして、資金繰り表を作成して経営状況の可視化を図るというものです。

資金繰り表というのは、企業がどのように収入と支出をしているのか確かめられる表のことです。

財務部門に依頼して作成させる方法が多くなっていますが、経営状況が簡単に可視化されることによってキャッシュフローに問題を抱えているかすぐ判断できます。

特に次の問題点は改善しやすくなっています。

- キャッシュフロー悪化にすぐ対応できる

- 特定の項目で悪化しているのが判断できる

- 黒字倒産のリスクが大幅に減少する

どの部分で資金繰りが悪化しており、会社に負担をかけているか判断できることから、キャッシュフロー改善にはかなり役立つ方法であるのは間違いありません。

資金繰り表はテンプレートを用いて作成できることから、すべての企業が作成できるものとなっています。

指示に従って作成するだけで、簡単にキャッシュフローの現状と改善方法を把握できる便利なシステムです。

困っている時はまず資金繰り表の作成によって安心できる環境を作り出してください。

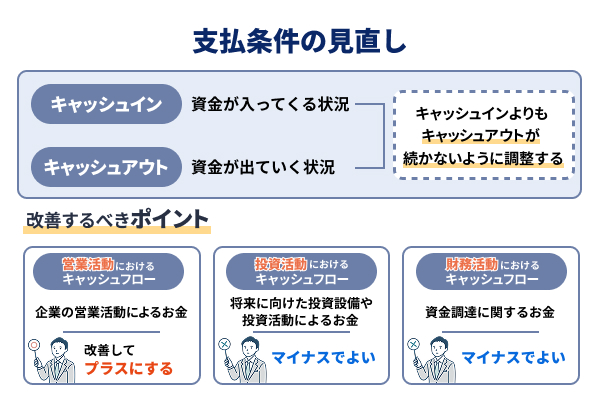

支払条件の見直し(キャッシュイン・キャッシュアウト)

支払条件についても見直し、より安定したキャッシュフローへ持っていくようにします。

具体的にはキャッシュインと呼ばれる資金が入ってくる状況を改善し、資金を得やすい状態を作っておきます。

同時にキャッシュアウトと呼ばれる資金が出ていく状況についても改善を図り、得られる資金よりも出ていく資金が増えていかないように調整していくのです。

支払い条件を見直していくことにより、安定した経営を続けられるようになる他、キャッシュの状態が大きく改善していきます。

- 営業キャッシュフローを改善してプラスに持っていく

- 投資キャッシュフローはマイナスでもよい

- 財務キャッシュフローはマイナスでもよい

改善しなければならないのは営業キャッシュフローであり、得られる営業利益を増やしてキャッシュフローをプラスに持っていくのが重要です。

他のキャッシュフローはマイナスでも優良な状態となっているので問題ありませんが、極端なマイナスによって営業キャッシュフローに問題を与えるようなことはしないでください。

支払条件を改善していけば、キャッシュフローの改善と同時に優良な会社として認められるような状況となり、より経営を安定させられるようになります。

売掛債権の早期現金化(ファクタリング)の活用

売掛債権が現金化できておらず、資金繰りに不安を抱えているようであれば早期の現金化を検討してください。

ここで採用していくのがファクタリングであり、売掛債権を売却して資金調達をしていくというものです。

ファクタリングには手数料が必要となっていますが、実施するまでにかかる時間は短くなっており、早期の現金化が容易にできるメリットを持っています。

他にもファクタリングにはメリットが多数あります。

- 売掛先に知られないで対応できる

- キャッシュフローの悩みも聞いてくれる

- 売掛金が入るまでに多くの時間がかかる問題を改善できる

売掛先に知られないで対応できる2社間ファクタリングが用意されていることから、売掛先との関係性悪化も防げるようになります。

また、一部の業者ではキャッシュフロー改善に向けた悩みも聞いてくれるため、悩みをなくして改善へ進められる可能性もあります。

売掛金が入るまでに多くの時間がかかり、黒字倒産につながるような問題を防げるのが最も優れている部分です。

どうしても資金をすぐに得たいと思っている場合はファクタリングを検討してください。

キャッシュフローの改善には、請求書カード払いサービスの支払い.comがおすすめです。取引先への支払いを最大60日間後に延長できるため、その間の運転資金を確保できます。通常のクレジットカード払いと同様の手軽さで、事業用の支払いにも対応。決済手数料も一律4%と、ファクタリングよりも倍以上低い金額で資金繰り改善できる他、書類提出も原則不要なため、急な資金需要にもスピーディーに対応できるのが特徴です。詳細は支払い.comの公式サイトをご確認ください。

返金義務がない補助金・助成金を活用する

返済義務が発生しない補助金や助成金を活用してキャッシュフローを改善する方法もあります。

補助金や助成金の審査を通過し、一定の金額を確保しておくことによって得られる資金を増やし、キャッシュインを高めて経営状況を安定させるという方法です。

返済義務がなければ財務キャッシュフローは大幅に改善されますし、営業キャッシュフローも増えていくことになりますので、全体的に良好な経営状況が作られることとなります。

時間はかかってしまう可能性があるものの、補助金や助成金を有効活用していくだけで経営状況は大きく改善していきます。

弊社が運営する補助金検索βもご活用ください。

債権回収を徹底して借金・未払い費用を受け取る

債権回収を徹底し、貸している金額や未払い費用を確実に受け取るようにしてください。

債権回収を放置していると、借金や未払い費用が影響してキャッシュフローがマイナスに動き出してしまい、最悪の場合はお金を貸していることによって倒産するという事例が発生します。

問題を改善するために、貸している企業に対して一定の期間でお金を払ってもらうように相談する、未払い費用については指定されている企業までに支払ってもらうなどの対応を取ってください。

債権回収を徹底できるようになっていれば、基本的に未払いなどによる倒産事例が減っていくことになりますので、営業キャッシュフローや財務キャッシュフローの改善に繋げられます。

経費を削減する(サブスクリプションは要確認)

不必要な経費を削減して、営業キャッシュフローを改善する方法もあります。

経費として多くの金額を利用している場合には、必要ないと思われている部分の経費を削減して少しでも手持ちの資金を持てるような状況を作っておきます。

要らないものにお金を使っているくらいなら、手持ちの資金として残していたほうがキャッシュフローは改善しますし、安定した資金によって財務面での問題が起こりづらくなります。

しかし、サブスクリプションについては確認してから削減するようにしてください。

- 解約しても経営に影響が出ないかチェックする

- 解約後に別のサービスと契約するか考えていく

- 月々の支払いがキャッシュフローに影響しているか調べる

サブスクリプションの場合は月々の支払いとなりますので、キャッシュフローにあまり影響していない事例もあります。

どうしても解約が必要となっているの出れば、経営に影響していないことをしっかり確認しておかなければなりません。

場合によっては安いサブスクリプションと契約して、同じようなサービスを続けていく必要もあります。

解約することにより、会社の事業などに支障がきたさないように、解約前にはしっかり確認を取ってください。

事業用クレジットカードを使い出金を遅らせる

事業用に利用しているクレジットカードを利用して出金を遅らせる方法もあります。

クレジットカードは利用してから数ヶ月後に支払いが発生するサービスとなっているため、キャッシュフローの支払いという部分ではタイミングを遅らせる効果が期待できます。

支払いを遅らせている間にキャッシュフローの改善を進めて安定した経営が続けられるようにしておけば、クレジットカードによる支払いが起きてもキャッシュフローに問題は起こりません。

支払いのラグが発生しているタイミングにどれだけお金を得られるかなどが重要となっていきますが、出金するタイミングを2ヶ月程度遅らせれば改善するチャンスは多く用意されていると判断できます。

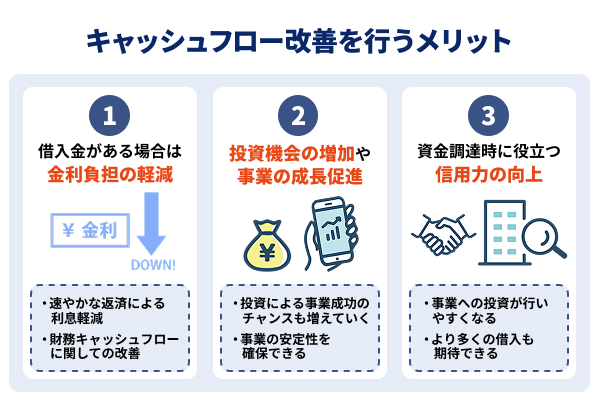

キャッシュフロー改善を行うメリット

キャッシュフロー改善を行っていくのは、次のメリットを得られるようになるためです。

- 金利負担の軽減

- 投資機会の増加

- 信用力の向上

金利負担を軽減していくことによって、借入金の支払いに問題が生じなくなっていくため、安定した経営を続けやすくなっていきます。

また、キャッシュフロー改善が実施できるようであれば投資のチャンスも多くなっていくため、より多くの投資によって成功を得られる可能性があります。

他にも新陽の候上によって、色々な仕事や借入ができるようになっていくのもメリットです。

ここからは、キャッシュフロー改善のメリットを詳しく説明します。

借入金がある場合は金利負担の軽減

借入金を持っている場合は、金利負担を軽減することが可能です。

借入金が残されている状態だと、毎月の返済によって多くのお金を返していかなければならず、同時に金利による利息支払いも実施していかなければなりません。

しかし、キャッシュフロー改善を図っていくことによって、速やかに借入金を返済できるようになっていくため、返済を進めて金利負担を軽減していくメリットが得られます。

実際に返済しやすい環境を作っておけば、次の恩恵を得られるようになります。

- 速やかな返済による利息軽減

- 返済スピードが上昇することの財務キャッシュフローの改善

- 確実な返済による信用力の改善

返済スピードが改善していけば、遅く支払っているタイミングに比べて利息を軽減できます。

返済スピードの上昇については財務キャッシュフローの改善に繋がっていくこともあり、借入金の支払いがスムーズに進んでいる状態を作りやすくなるのです。

当然返済状況がよくなっていけば、信用力も出てくるためより借入しやすい状況も作られます。

キャッシュフローの改善だけで、簡単に借入の問題は改善されていくようになっていくのです。

投資機会の増加や事業の成長促進

キャッシュフローの改善が行われれば、投資機会の増加が発生します。

キャッシュフローが良好な状態になっている場合、お金に余裕が生まれてくることによって投資できるチャンスが増えていくのです。

投資機会が増えていくというのは、新しい事業に挑戦できる可能性もありますし、既存の事業に投資して成長を促す役割を果たせるようになっていきます。

投資機会の増加や事業の成長を促進させていくものは、次のメリットを得られるようになります。

- 更なるキャッシュフロー改善が望める

- 投資による事業成功のチャンスが増える

- 事業の安定性を確保できる

投資に成功すれば更なるキャッシュフロー改善が図られることにより、経営状況はさらに良くなっていきます。

また、投資による事業成功のチャンスも増えていくため、投資ができずに失敗するという事例が起こりづらくなっていくのもいいところです。

事業を継続して続けるという側面でも、キャッシュフロー改善で資金投入ができるようになれば状況は安定して続けられます。

大本のキャッシュフロー改善によって、事業面でもプラスに働いていくのは間違いありません。

資金調達時に役立つ信用力の向上

資金調達を希望している時に、信用力が向上するメリットを持っています。

キャッシュフロー改善ができていないと、資金調達時に明らかな信用不安が起こってしまいますが、改善できていると安定した返済ができると判断され、信用力が向上するようになります。

信用力が増えていくことによって、今まで融資を受けられなかった会社から融資を受けられるようになっていくほか、より多くの借入も期待できます。

信用力の改善によって借入面で有利になっていくと、次のメリットを得られるようになります。

- 事業への投資が行いやすくなる

- 投資などの考えが持ちやすくなる

- 多くの借入を抱えても会社が安定する

信用力を持っていれば、キャッシュフロー改善へ向けた取り組みに協力してくれる企業も出てくるため、色々な方法で借入等による改善が期待できる可能性もあります。

また、投資や事業を成功させるための方法を取り入れやすくなり、より成功しやすい事業を作り出せるという部分もあるのです。

借入面での安定性を得られれば、企業の信用力などもあって他の企業との関係性も良好なものへと変わっていきます。

キャッシュフロー改善が実現できるだけで、信用力と経営の安定性の2つを得られる可能性が十分あるのは確かです。

キャッシュフロー改善に関するよくある質問

キャッシュフローが悪化する主な原因が知りたい

主な原因はキャッシュインの減少とキャッシュアウトの増加です。

会社に入る資金が不足してキャッシュフローが悪化する場合もあれば、支出が増えることによってキャッシュフローが悪化するパターンもあります。

どちらかの場合、または両方が重なってキャッシュフローが悪化し、経営の問題を抱える傾向が多くなっています。

キャッシュフロー経営と普通の経営の違いは?

キャッシュフロー経営は手持ちの現金を増やすことを優先する経営方法です。

普通の経営方法は利益率や資金の積み上げを優先していくものとなりますが、キャッシュフロー経営の場合は手持ちの現金預金を優先的に増やし、安定した経営を目指していきます。

優先的にキャッシュフローを増やすことに重きを置くため、通常の経営である売上増加を狙う方法とは大きく異なります。