ファクタリングとは、未回収の請求書(売掛金)をファクタリング会社に買い取ってもらい、早期に現金化するサービスです。銀行融資のような借入より審査が早く、資金繰りの改善や急な支払い対応に役立ちます。

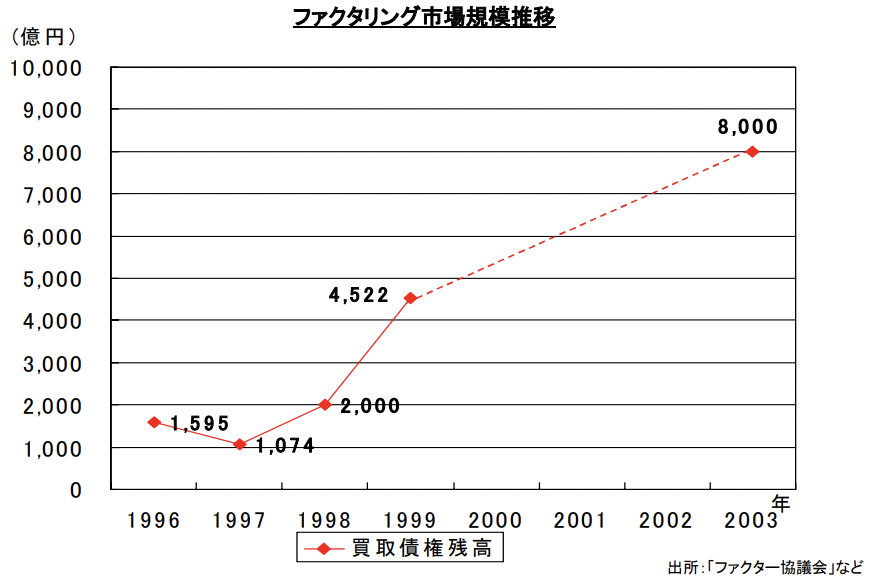

下記図の通り、ファクタリングは即日で資金化が可能なことから、個人、法人を問わず利用する事業者が年々増えております。

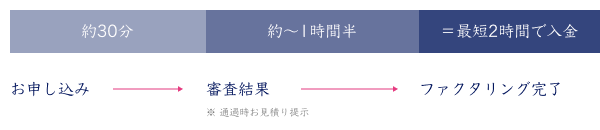

ファクタリングは利用する業者によって審査基準や入金速度が異なり、最短30分で入金可能なファクタリング業者もあれば、最短翌営業日に入金を行うファクタリング業者もあり様々です。

本記事では、数多くあるファクタリング業者の中からできるだけ早く、今日中に入金可能なファクタリング業者を絞り出し、その中から手数料や審査の柔軟さなどを比較して紹介します。

- 非対面で審査・入金可能なオンライン完結型ファクタリング

- 即日入金を希望するなら2社間ファクタリングで契約しよう

- 必要書類が少ないファクタリングは審査・入金が早い傾向

今日中に資金調達をご希望の方は、ファクタリング業者を比較した下記の項目を見て、ご自身の状況にあう業者を探してみましょう。

即日ファクタリングの審査通過率・入金速度の一覧表

| 即日ファクタリング業者 | 利用可否 | 利用手数料 (%) | 審査通過率 ※1 | 入金速度 | ||

|---|---|---|---|---|---|---|

| 個人 | 法人 | 下限 | 上限 | |||

| ビートレーディング | 可能 | 可能 | 2 | 12 | 非公開 | 最短2時間 |

| QuQuMo | 可能 | 可能 | 1 | 14.8 | 非公開 | 最短2時間 |

| SAクラウドファクタリング | 可能 | 可能 | 2 | 9 | 非公開 | 最短即日 |

| PMGファクタリング | 可能 | 可能 | – ※3 | – ※3 | 非公開 | 最短2時間 |

| ペイトナー | 可能 | 可能 | 10 | 非公開 | 最短即日 | |

| ベストファクター | 可能 | 可能 | 2 | 20 | 92.2% | 最短即日 |

| ラボル | 可能 | 可能 | 10 | 非公開 | 最短30分 | |

| アウル経済 | 不可 | 可能 | 1 | 10 | 非公開 | 最短即日 |

| ソクデル | 可能 | 可能 | 5 | – ※3 | 92.5% | 最短60分 |

| PayToday | 可能 | 可能 | 1 | 9.5 | 非公開 | 最短30分 |

| AGビジネスサポート | 可能 | 可能 | 2 | – ※4 | 非公開 | 最短即日 |

| フリーナンス | 可能 | 可能 | 3 | 10 | 非公開 | 最短即日 |

| 株式会社No.1 | 可能 | 可能 | 1 | 15 | 90%〜 | 最短30分 |

| OLTA | 可能 | 可能 | 2 | 9 | 非公開 | 最短即日 |

| GoodPlus | 可能 | 可能 | 3 | 15 | 非公開 | 最短90分 |

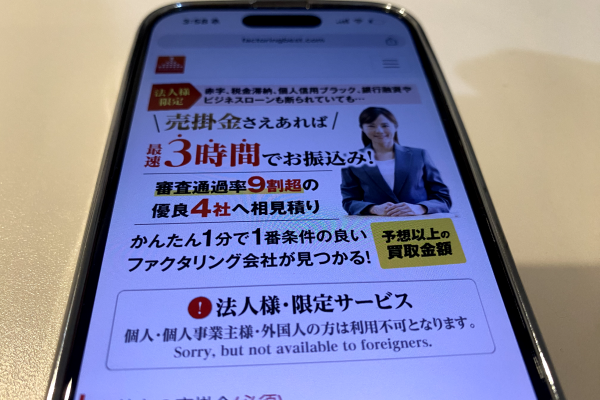

| ファクタリングベスト ※2 | 不可 | 可能 | – ※2 | – ※2 | 98%〜 | 最短2時間 |

| バイオンのAIファクタリング | 可能 | 可能 | 10 | 非公開 | 最短60分 | |

| 事業資金エージェント | 可能 | 可能 | 1.5 | – ※4 | 90%〜 | 最短2時間 |

| アクセルファクター | 可能 | 可能 | 2 | 10 | 93%〜 | 最短2時間 |

| Payなび ※3 | 可能 | 可能 | – ※2 | – ※2 | – ※2 | 最短30分 |

| SHIKIN+ | 不可 | 可能 | 0.5 | – ※4 | 非公開 | 最短即日 |

| 日本中小企業金融サポート機構 | 可能 | 可能 | 1.5 | 10 | 非公開 | 最短3時間 |

| ウィット | 可能 | 可能 | 5 | 15 | 非公開 | 最短2時間 |

| JPS | 可能 | 可能 | 2 | 10 | 非公開 | 最短即日 |

| トップ・マネジメント | 可能 | 可能 | – | 12.5 | 非公開 | 非公開 |

| ファクタリングのTRY | 可能 | 可能 | 3 | – ※4 | 非公開 | 最短即日 |

注釈

※1 2026年2月時点の各社のHPを参照

※2 利用する業者によって条件が異なる

※3 売掛先・お申込者の状況によって変動

※4 手数料の上限値の記載が非公開

上記のファクタリング業者は、初めてファクタリングをする方はもちろん、過去に他のファクタリング業者を利用した経験ある方にもおすすめです。

掲載しているすべてのファクタリング業者が即日入金に対応しているため、短い時間での資金調達が可能となっています。

- 急ぎの資金調達なら最短2時間・書類2点のビートレーディング

- 個人事業主・フリーランスが少額ファクタリングするならペイトナー

今日中にファクタリングを行いたい方は、ぜひ本記事を参考にしてください。

即日ファクタリング26選!当日審査・入金に対応の業者一覧

以下の即日ファクタリング26社の入金速度をはじめ、利用条件、手数料等を交えて概要をわかりやすく解説します。

以下では即日ファクタリング26社の特徴を詳しく解説していきますので、入金速度、手数料の上限値・下限値、利用対象者をご確認の上、お申し込みしましょう。

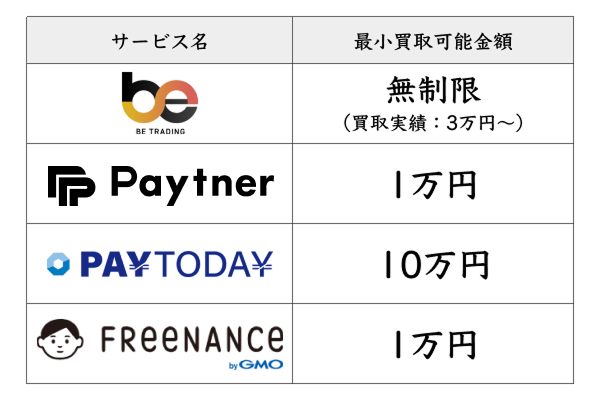

ビートレーディングは17時までに契約完了すると最短2時間で入金

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2~12%程度 ※ |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 債権譲渡登記なしでの契約も取り扱う |

| 必要書類 | 成因資料(請求書、注文書、契約書など) 銀行通帳のコピー(表紙付2カ月分) |

- 4~12%程度(2社間ファクタリング)

- 2~9%程度(3社間ファクタリング)

ビートレーディングは、最短2時間で申し込みから入金までが完了するファクタリングサービスです。最短2時間の入金速度はファクタリング業界でも最速レベルのため、スピーディーな資金調達を望んでいる場合には非常に役に立ちます。

ただし、営業時間は平日の 9:30~18:00となっているため、営業時間内に審査まで終わらせなければ即日入金はしてもらえません。問い合わせ自体は24時間受け付けていますが、営業時間外の問い合わせの対応は、翌営業日になってから。

| 営業時間 | 9:30~18:00 |

|---|---|

| 定休日 | 土日・祝日 |

| お問い合わせ | 24時間対応フォーム |

ビートレーディングのファクタリング実績はすばらしく、2025年の業務実績は月に1,500件超えの取引をしており、累計の取引先実績は8万社以上です。

累計買取金額も1,670億円を超えており、信頼と実績のあるファクタリング会社の一つだと言えます。

ビートレーディングは国内シェアナンバーワンの電子契約システムである「クラウドサイン」を導入しており、オンライン上だけでファクタリングの手続きが可能です。

また、担当者と対面で話し合った上で契約をしたい場合は、ビートレーディングの事務所に訪れて契約したり、ビートレーディング社員に出張してもらって書面契約することもできます。

ビートレーディングは、東京(本社)、仙台、名古屋、大阪、福岡の5つの事務所を持っているため、日本のどこに住んでいてもそれほど時間をかけずに出張サービスでのファクタリング契約が可能。

ファクタリングに必要な書類は、成因資料と銀行通帳の2つだけで済むため、手間がかからず審査もスピーディー。

ただし、書面契約をする場合は、「対面契約履歴事項全部証明書(1カ月以内)」「会社と会社代表の印鑑証明書(1カ月以内)「実印」が追加で必要です。

【無料】ビートレーディングのお申し込みはこちら仕事を受注した時点での注文書ファクタリングに対応

ビートレーディングは、業界でも珍しい、仕事を受注した時点での注文書ファクタリングも利用できます。

注文書ファクタリングを使うと、最大で6カ月程度早く資金を手に入れられるため、余裕を持った資金繰りができるようになるでしょう。

ただし注文書ファクタリングは、ファクタリング会社側のリスクが大きいため、信用の低い売掛先の注文書の場合は審査落ちしてしまう可能性が高くなります。

【無料】ビートレーディングのお申し込みはこちらQuQuMoは必要書類が2点!審査時間は30分で入金まで2時間

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1〜14.8% |

| 契約方法 | オンライン完結型(スマホ・PC) |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 設定不要 |

| 必要書類 | 請求書 銀行通帳のコピー |

QuQuMoは、株式会社アクティブサポートが運営しているファクタリングサービス。こちらもクラウドサインを導入しており、オンライン上で申し込みから入金まで手続きが可能です。

株式会社アクティブサポートは、ファクタリングの自主規制団体である一般社団法人オンライン型ファクタリング協会(OFA)の認定事業者です。OFAの厳格な基準を満たしており、多くの事業者が安心して利用できるサービスと言えます。

QuQuMoのファクタリングは審査が早く、見積もりが提示されるまでにかかる時間は30分程度。その後、契約に1時間程度はかかるため、申し込みから入金まで最短2時間となっています。

QuQuMoは3社間ファクタリングで手数料が1%台

QuQuMoのファクタリング手数料は下限値、上限値が下記の数値で設定されています。

| 下限値 | 上限値 | |

|---|---|---|

| 手数料 | 1% | 14.8% |

当社がQuQuMoへ取材をした際、1%台(下限値)で契約するにはどうしたら良いですか?とお聞きしたところ、手数料1%台で契約できるのは3社間ファクタリングのみと回答いただきました。

2社間ファクタリングの場合、1%台で契約するのは不可能と回答を頂きました。

QuQuMoに限らず、2社間ファクタリングを行う場合、手数料1%台で契約できるファクタリング業者はないと考えておきましょう。

2社間ファクタリングはファクタリング業者側がリスクを負うため、必然的に手数料は高くなるのが一般的です。

3社間ファクタリングの場合は、売掛先の承認が必要なため、2社間ファクタリングと比較して入金速度が遅くなることを把握しておきましょう。

手数料の安さだけを見ると3社間ファクタリングの方がお得ですが、入金速度を重要視している方は2社間ファクタリングで契約してください。

また、QuQuMoで審査落ちしないためのコツとしては、下記の通りです。

- 売掛先との取引歴が長い

- 支払いサイトが短い売掛債権

- 売掛先が信用力のある会社

上記条件に当てはまる場合は、QuQuMoで審査通過の可能性が高いのでお申し込みしてみましょう。

【無料】QuQuMoのお申し込みはこちらSAクラウドファクタリングは手数料2〜9%で即日入金が可能な法人向けサービス

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2〜9% |

| 契約方法 | オンライン完結型(スマホ・PC) |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 上限下限なし |

| 債権譲渡登記 | 設定不要 |

| 必要書類 | 昨年度の決算書一式(貸借対照表 / 損益計算書 / 勘定科目明細) 入出金明細(直近4カ月分) 請求書 |

SAクラウドファクタリングは、株式会社サウスエージェンシーとOLTA株式会社の協業により提供される、オンライン完結型のファクタリングサービスです。申し込みから審査、契約、入金まで一切対面不要で、必要書類をスマホやPCからアップロードするだけで手続きが完了します。全国どこからでも利用できるため、日々多忙な中小法人にとって大きな利便性があります。

- 費用は手数料2〜9%のみ

- オンライン完結で面談不要

- 見積もり結果24時間以内

AIを活用した自動審査を導入しており、書類に不備がなければ24時間以内に見積もり結果を提示。契約完了後は、最短即日で指定口座に入金される仕組みです。突発的な支払いニーズや資金繰りの逼迫に直面した法人でも、迅速に対応できる点が大きな魅力です。

手数料は2〜9%のみ(諸経費込み)と明朗で、業界内でも低めの水準に抑えられています。さらに、2社間ファクタリング方式を採用しているため、取引先に利用を知られることなく資金調達が可能。信用情報に影響を与えず、担保や保証人も不要で安心して活用できます。

また、このサービスの背景には、OLTA株式会社が積み重ねてきた確かな実績があります。提供開始から約5年弱で累計申込金額は1,000億円を突破し、利用事業者数も10,000件以上。全国の中小企業や法人から高い支持を得ています。加えて、地方銀行を中心に45行以上の地域金融機関と提携しており、全国規模で資金調達を支援する体制が整っているので、法人にとって信頼性と実用性の両面で非常に優れた資金調達手段といえます。

【無料】SAクラウドファクタリングのお申し込みはこちらPMGファクタリングは審査・お見積りの結果が最短20分でわかる

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 非公開 |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 最大2億円 |

| 債権譲渡登記 | 設定不要 |

| 必要書類 | 決算書 (税務申告済み捺印があるもの) 過去直近の取引入金が確認できる書類 (入出金通帳・当座通帳照合表) 取引先との基本契約書や成因資料 (契約書・発注書・納品書・請求書など) 代表者の身分証明書 |

PMGファクタリングは、財務支援事業を手掛けるピーエムジー株式会社が運営するファクタリングサービス。

入金速度は最短2時間と業界最速水準に設定されており、個人事業主・法人ともに利用可能となっています。最大2億円のファクタリングに対応しているため、大口の売掛債権を即日で現金化したい事業主におすすめです。

ピーエムジー株式会社の令和7年12月の業務実績を見ると、約1,600件のお問い合わせ数があり、約1,300件のファクタリングを実施していることから、信頼性の高い会社ということがわかります。

| お問い合わせ件数 | 1,621件 |

|---|---|

| ご契約件数 | 1,282件 |

| 総買取金額 | 7,530,003,000円 |

PMGファクタリングの一番の魅力は96%と高い数値を誇るリピート率にあります。また、他社からの乗り換え率も98%と、他のファクタリングサービスよりも良い条件を提示できているということが想定できます。

会社の財務周りでお困りの方は、PMGファクタリングを利用するとともに、運営会社のピーエムジー株式会社から財務コンサルティングを受けて、根本的な立て直しを行うことをおすすめします。

PMGのファクタリング・財務コンサルティングについて気になる方は、無料相談からお進みください。

【無料】PMGファクタリングのお申し込みはこちらペイトナーの初回利用は30万円まで!個人事業主向け即日入金サービス

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 10%固定 |

| 契約方法 | オンライン完結型 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 1~300万円(初回利用時は30万円まで) |

| 債権譲渡登記 | 不要 |

| 必要書類 | 請求書 銀行通帳のコピー(直近3カ月分以上) 本人確認書類(運転免許証・パスポートなど) |

ペイトナーは、ペイトナー株式会社が運営しているファクタリングサービスです。法人も利用できますが、主な利用対象は個人事業主やフリーランスとなっています。

ペイトナーの審査時間は最短即日で完了。ただし、ファクタリングする前には、会員登録が必要です。

ペイトナーは、非常に珍しい個人が売掛先の請求書でもファクタリングしてくれるサービスです。個人と取引があるなら、会員登録しておいて損はありません。

ペイトナーの弱点は、利用可能額が少ないことです。初回利用時は30万円までしかファクタリングできません。また、利用回数が増えても最大で300万円の請求書までしかファクタリングできません。

さらに、ファクタリング手数料も10%固定のため、費用が割高になってしまう可能性があります。売掛先の信用が高い場合は手数料を安くしてもらいやすいため、ほかのファクタリングサービスの見積もりを取ったほうがよいでしょう。

2025年10月6日、ペイトナーは週刊東洋経済「すごいベンチャー100」2025年版に選出され、成長性や事業の独自性が高く評価されました。続いて9日には、みずほ銀行主催の「Mizuho Innovation Award」も受賞。テクノロジーを活用した審査の革新や金融アクセス拡大が評価され、フリーランスや中小事業者が安心して利用できる金融サービスとして注目を集めています。

【無料】ペイトナーのお申し込みはこちらベストファクターは即日振込専門!柔軟審査で92%以上の通過率

| 入金速度 | 最短即日〜3営業日程度 |

|---|---|

| 審査通過率 | 92.25% |

| 手数料 | 2%〜 |

| 契約方法 | 対面型契約(審査はオンライン可) |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 30万円~1億円 |

| 債権譲渡登記 | 登記なしのファクタリングも可能 |

| 必要書類 | 審査時 請求書(見積書、基本契約書など) 銀行通帳のコピー(WEB通帳含む) 身分証明書(運転免許証・パスポートなど) 契約時 納税証明書 印鑑証明書 登記簿謄本 |

ベストファクターは、株式会社アレシアが運営しているファクタリングサービスです。即日入金が基本で、即日入金実行率は60%を超えています。ただしベストファクターのファクタリングは、オンライン完結型ではありません。

審査時には来店不要ですが、契約時にはベストファクター社員との対面が必須です。そのため、ベストファクターの営業所がある東京と大阪以外では、少し使いにくいサービスかもしれません。

ただし、営業所に行くのが大変な場合は、ベストファクター側が出張対応してくれます。そのため、遠隔地に居たらベストファクターを利用できない、というわけではありません。

運営会社であるアレシア社の公式HPでは、毎月ファクタリングの実績が公開されているので、気になる方はチェックしてみて下さい。下記は2025年10月度の買取実績の一部です。

| 最小買取額 | 200,000円 |

|---|---|

| 最高買取額 | 40,000,000円 |

| 平均買取額 | 2,900,000円 |

| 平均買取率 | 91.9% |

| 即日振込実行率 | 47.8% |

| 最多利用業種 | 建築業 |

約半分近くが即日入金を実現できており、25万円の買取実績もあるため、今日中に少額ファクタリングを行いたい、という事業者にとってもおすすめのファクタリングとなっています。

また、ベストファクターでは注文書ファクタリングも利用可能。注文書ファクタリングは一般的なファクタリングよりも期限的なメリットが大きいのですが、注文書ファクタリングを利用できるファクタリング会社はほとんどありません。

そのため、ベストファクターは付き合いを持っておきたいファクタリング会社の一つです。

【無料】ベストファクターのお申し込みはこちらラボルはフリーランス・個人事業者向けの少額ファクタリング

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 10%固定 |

| 契約方法 | オンライン完結型 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 1万円以上 |

| 債権譲渡登記 | 状況によっては登記なしでもファクタリング可能 |

| 必要書類 | 請求書 成因資料(契約書や担当者とのメールなど) 本人確認書類(運転免許証・パスポートなど) |

ラボルは、株式会社ラボルが運営しているファクタリングサービスです。株式会社ラボルは、東証プライム上場企業である株式会社セレスの完全子会社のため、ラボルは、ほかのファクタリングサービスよりも高い信頼性を持っています。

ラボルは、最低利用額が1万円であることからもわかるように、個人事業主やフリーランスが使いやすいファクタリング会社です。申し込みから入金までにかかる時間も非常に短く、最短30分で資金調達ができます。

さらに嬉しいことに、ラボルは年中無休で24時間いつでも審査を受けられます。そして審査をクリアすれば、土日祝日のファクタリングも可能です。

また、ラボルの場合、持っている請求書の金額すべてをファクタリングしなくても問題ありません。たとえば50万円の請求書があったとして、20万円しか必要なければ、請求書の一部である20万円分のファクタリング契約ができるということです。

当サイト編集部がラボルに取材した際、「弊社は最低買取価格は1万円からですが、利用者の平均買取が20万円ほど、最低買取額が15万円、最高買取額が100万円前後」と回答していました。1万円での利用者はいないとのこと。

ラボルは、業界最高峰の入金速度、年中いつでも利用可能、利用金額を柔軟に設定可能と使い勝手の良いファクタリングサービスのため、個人の人におすすめです。

ただし、手数料は安くないので、もっと安いファクタリングサービスがないか調べたほうが損をしないですみます。

【無料】ラボルのお申し込みはこちらアウル経済は中小企業向けのファクタリング!手数料下限値は1%〜

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1〜10% |

| 契約方法 | オンライン完結型 |

| 利用対象者 | 法人 |

| 利用可能額 | 30〜5,000万円 |

| 債権譲渡登記 | 設定不要 |

| 必要書類 | 直近の決算書 入金予定の請求書 銀行通帳のコピー |

アウル経済は中小企業向けにファクタリングサービスを提供する事業者で、ファクタリングの乗り換えにも力を入れています。

手数料は1%〜10%と業界最低水準の値で設定されてますが、アウル経済公式HPにて次のような記載があることから、手数料上限値の10%を超える可能性もあるので注意が必要です。

お客様の業種・設立年・売掛先によって違いますが、概ね手数料率1〜10%程度で買取させていただいております。

引用元:アウル経済のファクタリング

また、原則2社間ファクタリングのみ契約可能で、3社間ファクタリングは対応していません。

アウル経済が気になる方は、お申込前に手数料の上限値のみお問い合わせして確認してください。手数料の上限値が10%を超えるようであれば他のファクタリング業者を利用したほうが良い可能性もあります。

【無料】アウル経済のお申し込みはこちらソクデルの審査通過率は92.5%以上!24時間365日受付対応

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 92.5% ※1 |

| 手数料 | 5%~ (売掛先・お申込者の状況によって変動) |

| 契約方法 | オンライン完結型 書面契約(神田店のみ) 出張契約 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 即日1,000万円 |

| 債権譲渡登記 | 留保可能 |

| 必要書類 | 身分証明書 請求書 通帳 決算書等 |

ソクデルは株式会社フラップコミュニケーションが運営する24時間365日対応のファクタリングサービスです。

個人事業主、法人問わず利用できるうえ、審査通過率は脅威の92.5%以上※1の実績があります。ソクデルを利用した事業者の資金繰り改善率も93%以上と、利用者満足度の高いサービスとなっております。

また、入金速度も最短60分で完了するため、今日中にファクタリングを行いたい事業者に最適なサービスでしょう。注意点としては、手数料は5%〜と下限値の記載しかなく、上限値の記載がないため※2申込後に高い手数料を提示される可能性もあります。

【無料】ソクデルのお申し込みはこちら- ソクデル公式HPに記載(2026年2月現在)

- 売掛先・お申込者の状況によって変動

PayTodayは最短30分で入金対応!手数料の上限も1桁台とお手軽

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1~9.5% |

| 契約方法 | オンライン完結型 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 10万円〜上限なし |

| 債権譲渡登記 | 不要 |

| 必要書類 | 法人 請求書 決算書(直近) 通帳のコピー(直近6カ月分以上) 代表者の本人確認書類(顔写真付き) 個人事業主 請求書 確定申告書(直近) 通帳のコピー(直近6カ月分以上) 本人確認書類(顔写真付き) |

PayTodayは、Dual Life Partners株式会社が運営しているファクタリングサービスです。AI審査を導入しており、最短30分というファクタリング業界で最速クラスの入金速度を誇っています。

利用者も多く、累計ファクタリング申し込み額は50億円オーバー。

PayTodayは面談なしでファクタリングできます。逆に担当者と相談しながらファクタリングをしたい場合、有料になってしまうというデメリットがあります。

出張対応を頼んだ場合は、出張実費が取られますし、対面で契約する場合は事務手数料として3万円が必要です。

PayTodayのメリットとしては、「掛け目」がないことも挙げられます。普通のファクタリング会社の場合、請求書の金額に掛け目がかかった分しか買い取ってくれません。

たとえば掛け目80%のファクタリングサービスなら、100万円の請求書を持っていても、そのうち80万円分しか買い取り対象にならないということです。

| 売掛債権 | 掛け目 | 入金額 |

|---|---|---|

| 100万円 | 80% | 80万円 |

| 100万円 | 90% | 90万円 |

| 100万円 | 100%(PayToday) | 100万円 |

80万円からさらに手数料が引かれるため、調達可能金額がかなり少なくなってしまいます。しかしPayTodayなら掛け目がないため、100万円全額をファクタリング可能です。

ほかにPayTodayは、手数料の安さも魅力です。下限の1%〜は最安値クラスであることはもちろんですが、上限も9.5%と一桁代に収まっているため、PayTodayを使えばファクタリング費用を抑えられます。

当サイト編集部がPayTodayに取材した際、「手数料を低く設定しているため、事業を立て直してファクタリングを卒業してほしいという思いがある」と語っており、利用者に寄り添ったファクタリング業者だと感じました。

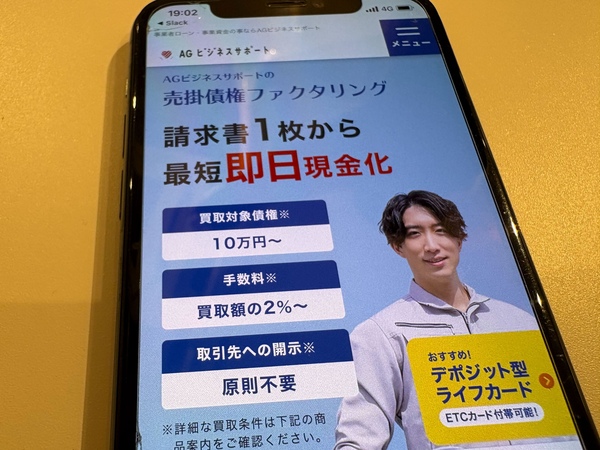

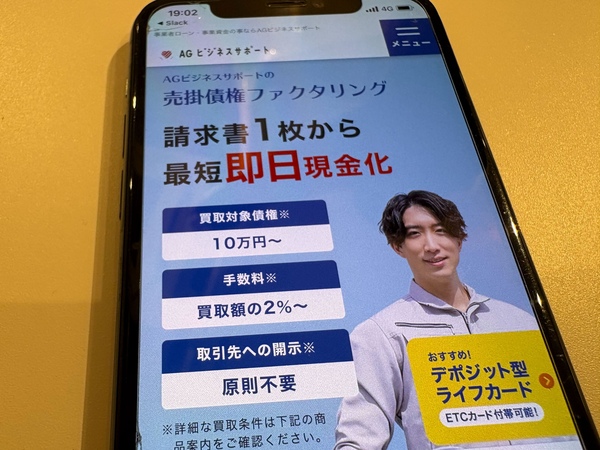

AGビジネスサポートは上場企業アイフルグループの即日サービス

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2%~ |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 1万円~ |

| 債権譲渡登記 | なし |

| 必要書類 | 身分証明書 請求書 入金済みの請求書 入金確認可能な通帳 |

AGビジネスサポートの売掛債権ファクタリングは、申込から最短即日での資金化を実現する上場企業アイフルのグループ会社が提供するスピード型ファクタリングサービスです。

請求書1枚から最短即日での現金化に対応し、1万円からの少額案件も即日で取り扱います。Webからの簡単申込で来店不要、契約手続きもオンラインで即日完結するため、「今すぐ資金が必要」という事業主の方に最適なサービスです。

- アイフルグループだから資金調達支援の実績豊富

- 手数料が2%〜で債権額は1万円から買取可能

- 個人事業主も問題なく利用できる

取引先に開示不要の2社間取引と、手数料の低い3社間取引の両方に即日対応し、完全買取型(ノンリコース契約)を採用。「専属担当による即日対応が良かった」「提出書類が少なく即日で資金調達できた」など、即日対応の満足度の高さが特徴のファクタリングサービスです。

【無料】AGビジネスサポートのお申し込みはこちらフリーナンスはフリーランス向け!手数料が比較的安い傾向

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 3%~10% |

| 契約方法 | 2社間 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 非公開 |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 請求書 身分証明書 請求書を送付した証明 |

フリーナンスは、フリーランスに特化しているファクタリングサービスです。

なかなか資金調達できなくて困っているフリーランスに対して資金を得られるようにするサービスを提供しており、個人事業主なども利用しやすい環境が整えられています。

- 手数料が比較的安い

- 必要書類があまり多くない

- 登録後すぐに利用できる環境が整えられている

手数料は3%から利用できるようにしており、上限も10%という数字で固定されていることから、他の業者に比べて手数料がわかりやすくなっています。

また、フリーナンスの必要書類は3つであると示しており、書類が大量に必要とされている業者に比べて必要書類が少ないファクタリングとしてご利用できます。

利用する際には登録する必要があるものの、登録手続きに時間がかからない他、手続きが終わればすぐにサービスを利用できる環境が整えられているなど、安心して利用できる状況が生まれている業者です。

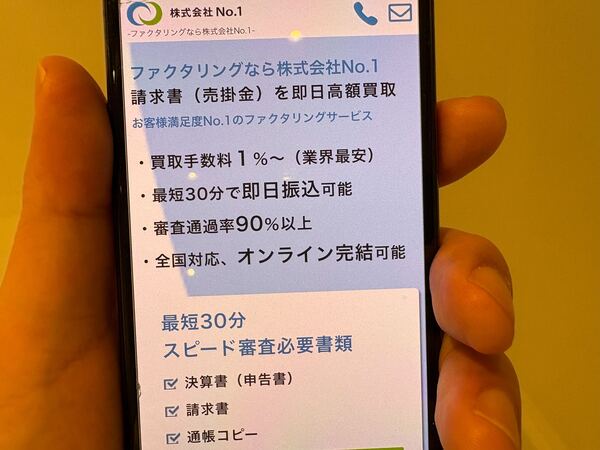

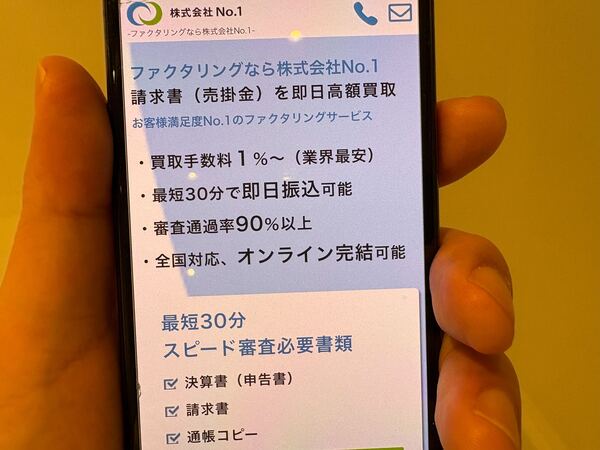

【無料】フリーナンスのお申し込みはこちら株式会社No.1は最短30分での即日振込!審査通過率も90%以上

| 入金速度 | 最短30分 |

|---|---|

| 審査通過率 | 90%以上(法人メインの実績) ※フリーランスは79% |

| 手数料 | 1%~15% |

| 契約方法 | 2社間・3社間 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 50万円~1億円(1億円以上も相談可) |

| 債権譲渡登記 | 不要 |

| 必要書類 | 決算書(申告書) 請求書 通帳コピー |

株式会社No.1が運営しているファクタリングサービスです。設立は2016年、累計で8,000件以上のファクタリング実績があり、安心して申し込めるサービスと言えます。最短30分での即日振込が可能で、審査から契約、入金までの早さが特徴です。業界最安水準の買取手数料1%~15%を実現し、手数料以外の費用は一切発生しません。

審査通過率は90%以上と高く、必要書類は決算書(申告書)、請求書、通帳コピーの3点のみというシンプルさも魅力。全国対応でオンライン契約も可能なため、地域を問わず、来店不要で手続きが完結します。当サイトが推奨する即日入金の可能性がある条件をクリアしています。

- 法人向けのサービスが充実

- 必要書類が少ない(3点)

- 審査通過率90%以上

- オンライン完結可能

対応可能金額は50万円から1億円で、1億円以上の案件も相談可能です。法人向けには初回限定で「買取手数料50%割引」または「他社より高額買取保証」という特典も用意されています。他社を利用中だが、「手数料が高い」「スピードに不満」「毎回の契約が手間」などの不満があるなら、乗り換えの候補に入れておきましょう。

注意点は、フリーランス・個人事業主向けのファクタリングにも対応していますが、審査通過率は79%(フリーランスの実績)にとどまります。事業歴が浅い場合は審査が厳しくなる傾向があるため、QuQuMoやラボルなどの他社を検討した方が良いでしょう。

【無料】株式会社No.1のお申し込みはこちらOLTAのクラウドファクタリングは提携銀行数が多く信頼性が高い

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 2%~9% |

| 契約方法 | 2社間 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 非公開 |

| 債権譲渡登記 | なし |

| 必要書類 | 請求書 決算書 入出金明細 身分証明書 |

OLTAはクラウドファクタリングというサービスを提供している業者です。

一般的なファクタリングは対面契約などが主体となっていますが、OLTAが提供しているのはオンラインによるサービスであり、会社などにいながら手続きをしていく方法です。

- 即日で資金調達できる体制を整えている

- 銀行のサポートが多いため信頼性が高い

- 利用実績が多い

即日で利用できる資金調達のため、速やかにサービスを利用していく方法を取り入れているなど、少しでも早く資金を得られるように調整している業者です。

また、OLTAは他のファクタリングに比べて銀行業者のサポートが多くなっており、提携している銀行により資金調達を早められる環境が整えられています。利用しているユーザーもかなり多くなっているほか、個人や法人にかかわらず利用できる環境など、今後伸びてくる可能性が高い業者の1つです。

GoodPlusは最短90分で資金調達!完全非対面の契約にも対応

| 入金速度 | 最短90分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 3%~15% |

| 契約方法 | 2社間・3社間 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 非公開 |

| 債権譲渡登記 | 原則なし |

| 必要書類 | 請求書 身分証明書 決算書 通帳のコピー |

GoodPlusはわかりやすくファクタリングできる環境を整えている業者です。

一般的にサービスがわかりづらくなっているファクタリングを少しでもわかりやすい状況を作るため、説明なども丁寧に実施して呉れる安心できる業者でもあります。

- スピード感を持ってサービスを提供してくれる

- 手数料を少しでも安くできる環境を作る

- 安定安心のノンリコースを採用

GoodPlusでは少しでもサービスを利用してもらうための時間を早めたいと考えており、スピード感を上昇させて対応する方針を実現しています。

手数料についても他社に負けないような数字を採用しており、最低3%とされている数字も状況次第では変更してくれる可能性があります。

安定安心のノンリコースを採用している点も捨てがたいところで、仮にトラブルが起きたとしても返済義務が生じないようにしている点は利用しやすい業者です。

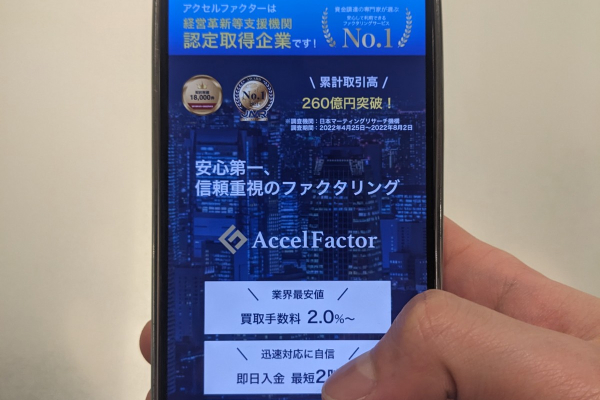

アクセルファクターは申し込み者の50%以上が即日入金の実績

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 93%以上 |

| 手数料 | 2%〜 |

| 契約方法 | オンライン契約 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 30万円以上 |

| 債権譲渡登記 | 状況によって登記なしでのファクタリングも可能 |

| 必要書類 | 請求書(納品書、契約書など) 銀行通帳のコピー 確定申告書(直近) 代表者の身分証明書 |

アクセルファクターは、株式会社アクセルファクターが運営しているファクタリングサービスです。中小企業庁の認定経営革新等支援機関のため、ファクタリング会社の中でも信頼性が高くなっています。

30万円からの少額債権の利用も可能ですが、売掛債権が大きくなるにつれて、安くなる手数料が特徴です。

| 売掛債権 | 手数料 |

|---|---|

| 100万円以下 | 10%〜 |

| 500万円以下 | 5%〜 |

| 1,000万円以下 | 2%〜 |

| 1,000万円以上 | 個別対応 |

アクセルファクターは審査の柔軟性の高さも長所です。たとえば、アクシデントで工事が未完になり請求書が出せていないといった状態でも、成因資料を集めてファクタリングができるようになる場合もあります。

請求書の元データ自体を紛失してしまったような場合でも、通帳や領収書、注文書などでファクタリングできるような対応をしてくれるのがアクセルファクターです。

さらに家賃や委託費といった「将来債権」も、相談によってファクタリングできることもあります。

このような審査の柔軟性に加えて、利用可能な請求書の期間も180日までと長期です。

一般的なファクタリングサービスでは、支払い期日が1~2カ月後程度の請求書しか利用できません。そのため、半年後の請求書も利用できるアクセルファクターは、取引しておきたい業者の一つです。

アクセルファクターに訪問し、本成社長にインタビューをさせていただきました。

審査基準について伺ったところ、売掛先の信用度や信憑性のある資料を提出するのはもちろんですが「メールのやり取りや請求書の送付などが丁寧かどうかもしっかり見ている」と言ってたのが印象的でした。

アクセルファクターは審査通過率が93%以上と比較的審査に通過しやすいファクタリングです。他社で審査落ちした方は、アクセルファクターのご利用を検討してみましょう。

ファクタリングベストは法人専用で審査通過率が最大98%を超える

| 入金速度 | 最短3時間 |

|---|---|

| 審査通過率 | 最大98%以上 |

| 手数料 | ファクタリング会社によって異なる |

| 契約方法 | ファクタリング会社によって異なる |

| 利用対象者 | 法人 |

| 利用可能額 | ファクタリング会社によって異なる |

| 債権譲渡登記 | ファクタリング会社によって異なる |

| 必要書類 | ファクタリング会社によって異なる |

ファクタリングベストは、株式会社ウェブブランディングが運営しているファクタリング会社の相見積もりサービスです。

あくまでファクタリング会社を紹介してくれるだけであり、ファクタリングベストが請求書(売掛債権)の買取するわけではないので把握しておきましょう。

ファクタリング会社の相見積もりサービスのため、実際の手数料や必要書類などは、実際に契約するファクタリング会社ごとに異なります。

利用方法としては、ファクタリングベストの公式サイトの入力フォームに会社情報などを入力して、「今すぐ診断する」を選ぶだけです。

そうすると、最大4社の優良ファクタリング会社に相見積もりがなされ、条件ごとに最適なファクタリング会社を紹介してもらえます。

ファクタリングベストを使えば、自分で良いファクタリング会社を調べる手間を省けるため便利です。

しかも平日のみならず、土日祝日でもファクタリング会社の紹介をしてもらえます。ただし利用可能なのは法人のみのため、個人事業主やフリーランスの方はほかのサービスを使うしかありません。

法人にとっては非常におすすめのサービスとなっていますので、ぜひご活用ください。

バイオンのAIファクタリングは審査・入金スピードが最高峰

| 入金速度 | 最短60分 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 10% |

| 契約方法 | 2社間 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 5万円~ |

| 債権譲渡登記 | 原則なし |

| 必要書類 | 請求書 身分証明書 入出金明細 決算書 |

バイオンのAIファクタリングは、AI審査を採用することにより時間を短縮している業者です。

ファクタリングは審査を手動で行っているケースが多くなっていますが、少しでも審査スピードを上昇させるためにAIを導入しており、色々な項目は自動的に審査される環境にあります。

- オンラインで完結できるサービスを提供

- フリーランスでも利用しやすい環境で安心

- 手数料は固定で10%

オンラインで完結できるようにサービスを提供する方針を採用するため、バイオンのAIファクタリングを利用すれば来店などの手間はなく、会社に居ながらサービスを利用できます。

また、フリーランスは利用しづらいとされているファクタリングを変えてくれる業者でもあり、フリーランスを歓迎してくれるような環境もしっかり作ってくれます。

手数料については10%固定となっており、少ない費用だと嬉しい数字です。

しかし、多くの金額を利用することになった場合に手数料が高いと感じられるため、手数料が固定されている部分をどう取るのかしっかり考えていかなければなりません。

事業資金エージェントは業界最安水準手数料で最短2時間の迅速入金

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 90%以上 |

| 手数料 | 1.5%~ |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 10万円~2億円 |

| 債権譲渡登記 | なし |

| 必要書類 | 身分証明書 請求書 通帳のコピー |

事業資金エージェントは、請求書(売掛金)の早期現金化に特化したファクタリングサービスです。

最大の特徴は業界最安水準の1.5%~の手数料と最短2時間での振込対応。利用者の8割以上が2時間で振込完了という実績があります。スマホからでもオンラインで完結するため、非対面でファクタリングサービスを受けられます。

必要書類は本人確認資料・通帳・請求書のみと最小限で、オンライン審査は所要時間約30分と迅速。新規事業主や開業間もない個人事業主の方でも、売掛金として請求書を持っていれば審査が受けられます。

利用者満足度は95%(事業資金エージェント調べ)。「即日入金で安心してサービスを利用できた」「審査結果が30分以内にわかり、手数料も安く抑えていただいた」などの声が寄せられています。

Payなびは個人事業主でも使えるオンライン一括見積りサービス

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | ファクタリング会社によって異なる |

| 手数料 | ファクタリング会社によって異なる |

| 契約方法 | ファクタリング会社によって異なる |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | ファクタリング会社によって異なる |

| 債権譲渡登記 | ファクタリング会社によって異なる |

| 必要書類 | 請求書 直近3ヶ月分の入出金明細 |

Payなびとはファクタリング業者の一括見積りサービスです。

法人はもちろんのこと、個人事業主の利用も可能。信頼性が高いファクタリング業者がわからないという方や、これまでファクタリングを利用した経験がない事業主の方におすすめのサービスとなっております。

Payなびのおすすめポイントは下記のとおりです。

- オンライン完結でお手続きで契約可能

- 一度のお申し込みで一括審査を開始

- 最短即日で審査・入金まで完了できる

上記に加え、Payなびの審査時に必要な書類は請求書と直近3ヶ月分の入出金明細の2点です。簡単にお申し込みができ、最短即日入金にも期待できるPayなびが気になる方はチェックしてみて下さい。

SHIKIN+は三菱UFJ銀行×マネーフォワードの合弁会社が運営

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 0.5%~ |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 |

| 利用可能額 | 数万円~数億円 |

| 債権譲渡登記 | なし |

| 必要書類 | 財務書類(直近2期分の決算書、試算表) 売掛債権の証憑(契約書、請求書、発注書など) |

SHIKIN+(資金プラス)は、東証プライム上場のFintech企業マネーフォワードとメガバンクである三菱UFJ銀行が合弁で設立したBiz Forwardが運営するオンライン完結型ファクタリングサービスです。

最大の特徴は24時間いつでも利用できるAI仮審査システムで、インターネットバンキングと連携するだけ。約5分で調達可能額や手数料率の目安がわかります。信用情報機関への照会や記録も一切なく、仮審査の利用だけなら無料でお試し可能です。

手数料は債権金額の0.5%~と業界最安水準。審査から入金まで最短即日で完了するため、突発的な資金需要にも柔軟に対応できます。また、売掛先の信用力を加味した審査を行うため、自社の財務状況が厳しくても売掛先が優良企業であれば資金調達が可能です。

担保・保証人不要で手続きも原則オンライン完結。取引先への事前通知や債権譲渡登記も発生しないため、取引先との関係を気にすることなく利用できます。

ただし、法人のお客様向けのサービスとなっており、個人事業主は利用できません。法人にとっては、メガバンクの信頼性を背景に持つSHIKIN+は有力な選択肢となるでしょう。

日本中小企業金融サポート機構は一般社団法人運営の安心感

| 入金速度 | 最短3時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 1.5~10% |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 無制限 |

| 債権譲渡登記 | 設定不要 |

| 必要書類 | 成因資料(請求書、注文書など) 銀行通帳のコピー(表紙付き3カ月分) 代表者の身分証明書 |

一般社団法人日本中小企業金融サポート機構は、中小企業の資金繰りをサポートすることを目的として活動している団体です。一般社団法人が運営しているため、公的な性格を持ち、安心して利用できる点が特徴です。

日本中小企業金融サポート機構は、中小企業を助けるためにさまざまな活動をしており、その一つがファクタリングサービスとなっています。日本中小企業金融サポート機構では、最短3時間の即日ファクタリングが利用可能です。ただし、即日入金してもらうためには、17時までにファクタリング契約を締結しなければいけません。

ファクタリングに関する資料提出や契約はすべてメールで完結するため、書類の用意さえしておけば後は、ファクタリング契約にそれほど時間は掛かりません。事前に必要書類を用意し、午前中にお申し込みすることで、ファクタリングの即日入金が期待できます。

ファクタリング以外に様々な資金調達サポートで経営改善が可能

日本中小企業金融サポート機構では、ファクタリング以外にさまざまなも下記サポートを受けられます。

- 金融機関の紹介

- 助成金や補助金の受給方法の説明

- M&Aに関する説明

- リースバックに関する説明

- クラウドファンディングに関する説明

- 他社との事業マッチング

ファクタリングは資金調達するのに便利ですが、ファクタリングをしているだけでは経営改善にはつながらないケースが少なくありません。そういった時、上記のような日本中小企業金融サポート機構のサービスを活用すれば、経営状態を良くして、収益を増やしていくことが可能です。

日本中小企業金融サポート機構には、経営や財務に関する知識が豊富なコンサルタントが多数在籍しています。コンサルタントのアドバイスを受ければ、むやみにファクタリングに頼らなくてもすむような状態に会社を持っていける可能性が高いでしょう。

ウィットは20万円の売掛債権でも手数料5%の実績あり

| 入金速度 | 最短2時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 5%~ |

| 契約方法 | 2社間・3社間 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 下限なし(上限不明) |

| 債権譲渡登記 | 非公開 |

| 必要書類 | 請求書 身分証明書 通帳 印鑑証明書 決算書 見積書 許認可書 |

ウィットは少額でも手数料を下げてファクタリングできる業者です。

過去には20万円程度の資金調達に対して95%の手数料で買取した実績があるなど、本来であれば多くの手数料を取られるような状況でも手数料を削減してサービスを利用できます。

- 最短2時間で成約して資金調達可能

- 経営面での問題点も把握できる

- 必要書類がやや多くなっている

短時間で資金調達できるようにしているのがいいところで、最短2時間で成約して資金調達できる環境を整えてくれるのはいいところです。

また、ファクタリング以外のサービスとして、経営面での問題点を指摘してくれるメリットがあります。

なかなか経営がうまくいっていない状況であれば、サポートを受けてより安心して利用できる状況にしていく方法も有効。必要書類はやや多くなっているため準備は難しくなっているものの、しっかり準備ができれば短時間での利用は十分可能です。

JPSは金額の大きいファクタリング向き!最大3億円まで対応

| 入金速度 | 最短60分 |

|---|---|

| 審査通過率 | 95%以上 |

| 手数料 | 2%~10% |

| 契約方法 | 2社間・3社間 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 最大3億円 |

| 債権譲渡登記 | なし |

| 必要書類 | 請求書 通帳のコピー 決算書・身分証明書 |

JPSは業界でも素早くファクタリングできるようにしている業者です。

スピード感を重視してサービスを提供する方針を実現していることから、少しでも早くファクタリングしたいと思っている人に向いています。

- 最大3億円まで対応してくれる柔軟性

- 手数料がわかりやすい数値

- 審査通過率は95%以上

大きな魅力は、最大3億円の資金調達に対応できる点です。小規模な資金需要から大口の調達まで幅広く対応してくれるので、成長段階にある中小企業にとって心強い存在といえます。必要なときに必要なだけ資金を確保できる環境を整えてくれるため、資金繰りに不安を抱える企業にとって非常に頼りになるサービスです。

また、手数料は2社間で5%~10%、3社間の場合は2%~8%の間に設定されており、手数料がわからないように設定されている業者に比べてもかなり使いやすい設定です。

審査通過率95%以上を実現する柔軟な審査基準で、赤字決算や税金滞納があっても、売掛先企業の信用力を重視するため資金調達が可能です。

【無料】JPSのお申し込みはこちらファクタリングのTRYは乗り換えに特化したファクタリング

| 入金速度 | 最短即日 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 3%〜(上限値記載無し) |

| 契約方法 | オンライン完結型(対面契約も可能) |

| 利用対象者 | 法人 個人事業主 |

| 利用可能額 | 非公開 |

| 債権譲渡登記 | 設定不要 |

| 必要書類 | 非公開 |

ファクタリングのTRYは、個人事業主、法人ともに利用可能なファクタリング業者です。ファクタリングの乗り換えに力を入れているため、乗り換え先をお探しの方はファクタリングのTRYをご確認ください。

注意点として、ファクタリングのTRY公式HPには手数料3%〜と記載がありますが、上限値が記載されていないのでファクタリングのTRYが気になる方は、お申込前にお問い合わせフォームから手数料の上限値を確認しましょう。

オンライン完結で契約可能となってますが、対面(来社もしくは訪社)での契約にも対応。即日入金をご希望の方は、15時までに契約を締結する必要がありますので、逆算してあさイチからお申し込みするのが良いでしょう。

トップ・マネジメントは業種毎に最適なプランが細分化されている

| 入金速度 | 最短1時間 |

|---|---|

| 審査通過率 | 非公開 |

| 手数料 | 0.5~12.5% ※ |

| 契約方法 | オンライン完結型 書面契約 |

| 利用対象者 | 法人 個人事業主 フリーランス |

| 利用可能額 | 30万円~3億円 |

| 債権譲渡登記 | 必要 |

| 必要書類 | 請求書 銀行通帳のコピー 決算書(直近2期分) |

- 3.5~12.5%(2社間ファクタリング、ゼロファク、ペイブリッジ、注文書ファクタリング)

- 0.5~3.5%(3社間ファクタリング)

- 1.8~8%(電ふぁく)

トップ・マネジメントは、株式会社トップ・マネジメントが運営しているファクタリングサービスです。ファクタリング以外に、コンサルティング業務もおこなっています。

トップ・マネジメントのファクタリングでは、面談が必須です。営業所がある東京近郊に住んでいない場合は、店舗に赴いて契約するのは難しいでしょう。遠くに住んでいる場合は、出張対応してもらうこともできます。ただし、ZoomやMeetを使ったオンライン面談もおこなっているため、時間がかかりそうならオンライン面談にしてしまうのが無難です。

トップ・マネジメントは、ファクタリングサービスの種類が豊富。建築会社、運送会社、人材派遣会社、個人事業主など、職種や事業規模ごとに適したファクタリングを提供しています。また、助成金申請といっしょにファクタリングをおこなう「ゼロファク」、広告業界・IT業界に特化した「ペイブリッジ」、専用口座を新規で開設しておこなう「電ふぁく」など、ほかの会社には無い特殊なファクタリングサービスが少なくありません。

即日ファクタリングを希望ならオンライン完結の2社間が必須

ファクタリング方式には、自社とファクタリング会社のみでおこなう「2社間ファクタリング」と、自社とファクタリング会社に加えて取引先企業も含める「3社間ファクタリング」があります。

即日入金を希望する場合は、原則として2社間ファクタリングにしなければいけません。

なぜなら、3社間ファクタリングの場合は、ファクタリング契約を結ぶのに売掛先企業の承諾も得なければいけないからです。

売掛先からファクタリングの承諾する書類を貰っていたり、売掛先の責任者に同行してもらってファクタリング会社に赴けば、3社間ファクタリングでも申し込みをした日に入金してもらえる可能性はゼロではありません。

しかし基本的には、即日入金を望むなら2社間ファクタリングをしてくれるファクタリング業者を選ぶ、と考えておいたほうがよいでしょう。

それぞれ順に解説します。

オンライン完結型のファクタリングは入金速度が比較的早い傾向

ファクタリング契約のやり方には、おもに「インターネット上で契約をする方法」「ファクタリング会社に行って対面して契約をする方法」「必要書類を送って郵送で契約をする方法」の3通りがあります。

このうち入金スピードが早いのは、インターネット上で契約するオンラインファクタリングです。

ただし、ほとんどの手続きをネット上でできても、実際に契約締結に対面が必要なファクタリング会社もあるので注意してください。こういった混合型の契約方法の場合は、即日入金を実現できない可能性が高くなります。

入金スピードを重視するなら、申し込みから必要書類提出、契約締結までのすべてをオンラインで完結するタイプのファクタリングがおすすめです。

また、オンライン完結型のファクタリングの中でも、AI審査を導入している業者のほうが審査、入金速度共に早い傾向があります。さらに契約に必要な書類が少ないファクタリング業者も、審査にかかる時間が短くなるのが普通です。

なお、対面型のファクタリングでも、即日入金してもらえる可能性はあります。必要書類を用意した上でファクタリング会社に行けば、即日入金に対応してくれる業者も少なくありません。

ファクタリングの即日入金なら2社間ファクタリングで契約する

ここまで述べてきたように、ファクタリングで即日入金を目指すなら、2社間ファクタリングを利用するのが一番です。3社間ファクタリングを専門にしているファクタリング会社の場合、そもそも即日入金に対応していないケースもあります。

ただし、3社間ファクタリングにもメリットがないわけではありません。

ファクタリング手数料が2社間ファクタリングよりも安くなる場合が多いので、入金スピードが多少遅くなってもよいなら、3社間ファクタリングの利用も検討する価値はあります。

3社間ファクタリングは売掛先の承諾を得るのに平均数日かかる

3社間ファクタリングをするなら、売掛先企業がファクタリングに同意してくれなければいけません。

その売掛先の承諾を得るためだけに、数日はかかってしまうのが普通です。それどころか、企業によってはファクタリングの許可を出してくれず、ファクタリング自体をおこなえない可能性もあります。

また、売掛先との信頼関係がない場合、ファクタリングをしたいと申し入れるだけで、経営に問題があるのでは、と疑いの目を向けられてしまう危険性も否定できません。

売掛先にファクタリングすることを知られたくなかったり、売掛先の説得に時間がかかりそうなら、最初から2社間ファクタリングを選んだほうが賢明です。

債権譲渡登記が必要なファクタリングはなるべく避けよう

多くのファクタリング会社は、契約時に債権譲渡登記を求めてきます。なぜなら、債権譲渡登記をしておけば、申込者が夜逃げしてしまったりしても、ファクタリング会社が申込者の売掛先から直接売掛金を回収できるからです。

しかし債権譲渡登記は、ファクタリング会社側のリスクを抑えられるだけで、利用者側にはメリットがありません。それどころか、債権譲渡登記でよけいな手間と時間がかかってしまうため、入金スピードが遅くなるというデメリットがあります。

そのため、可能なら債権譲渡登記が不要なファクタリング業者を選ぶべきです。ただし、債権譲渡登記が必要ないかわりに、ファクタリング手数料が高かったりする場合もあるので注意しましょう。

ファクタリングの即日入金は業者選びと利用条件の確認が大事

ファクタリング契約をスムーズに進め、即日入金をしてもらうためには、次のようなことに注意してみてください。

では、即日入金ファクタリングの利用時に気をつけたい要素について、詳しくみていきましょう。

最低でも14時までに契約締結できるように逆算して申し込もう

即日入金を謳っているファクタリング会社でも、営業時間の終了間際に申し込むと、その日に入金できないことがありえます。

そのため、なるべく早い時間にファクタリングの申し込みをしなくてはいけません。即日入金してもらえる目安は、14時の段階でファクタリング契約が締結されていることです。

ただし、14時までに契約締結しなければいけないため、14時にファクタリング申し込みをしても間に合いません。実際に何時に申し込めばよいのかは、ファクタリング会社の「審査時間」によって異なります。

たとえば審査時間を最短2時間としているファクタリングサービスなら、余裕を見て14時から3時間前の11時までに申し込みをしておくと安心です。

もっと審査時間予定が長いファクタリング会社を使うなら、朝一番に申し込むつもりで用意しておいたほうがよいでしょう。

申し込み時の提出書類が少ないと負担が低く審査時間も早い

ファクタリングに使われる書類の種類は、ファクタリング会社ごとに異なります。必要書類の数が少なければ少ないほど、審査にかかる時間も短くなるのが普通です。

もっとも必要書類が少ないファクタリング会社なら、2つの書類を提出するだけで申し込みができます。ただし書類2つで契約できるファクタリングサービスは少ないため、必要書類3つや必要書類4つのサービスで妥協してもよいでしょう。

また、必要書類が少ないことには、利用者の準備を楽にしてくれる効果もあります。

さらに提出書類が少ないほど、書類の不備で契約に時間がかかる危険性も減るため、なるべく早く入金して欲しいなら、提出書類の少なさは重要な要素です。

必要書類が少ないファクタリングでも通帳と請求書が必須

必要書類が少ないファクタリングでも「請求書」と「銀行通帳のコピー」の提出が必須です。最低でもこの2つを用意しておかなければ、円滑にファクタリング契約を進めることはできません。

ただし、請求書に関しては、ほかの書類で代用できることもあります。売掛金の存在の確証となる、ほかの成因資料を用意できるならば、別の書類でも契約可能なファクタリング会社は少なくありません。

しかし請求書が提出できない場合は、審査でよけいな時間がかかってしまう可能性が高いため、なるべくなら請求書を用意しておくべきです。

また、一部のサービスは注文書ファクタリングでも契約ができます。これは、実際に仕事をおこなう前の計画段階でファクタリングをおこなえるサービスのため、請求書は不要です。

即日入金を狙うなら信用度の高い売掛先の請求書を選ぼう

売掛先の信用度は、即日ファクタリングの成否とスピードを大きく左右します。

ファクタリング会社の立場として最も重視するのは、申込者本人の信用力よりも売掛先が確実に支払ってくれるかどうかです。売掛先が上場企業や官公庁、大手企業などの場合、支払い遅延や未払いのリスクが低く、審査通過率は高くなります。加えて、信用調査にかかる時間も短く済むため、即日入金がしやすくなります。

一方で、設立間もない企業や個人事業主を売掛先とする請求書は、信用情報の確認や追加書類の提出を求められることが多く、審査が長引く傾向にあります。

即日入金を狙うなら、できるだけ信用度の高い売掛先の請求書を選び、あらかじめ請求書や取引履歴、通帳コピーなどの必要書類を揃えておきましょう。しっかりと準備をしておくことで審査がスムーズに進み、その日のうちに資金を受け取れる可能性が高まります。

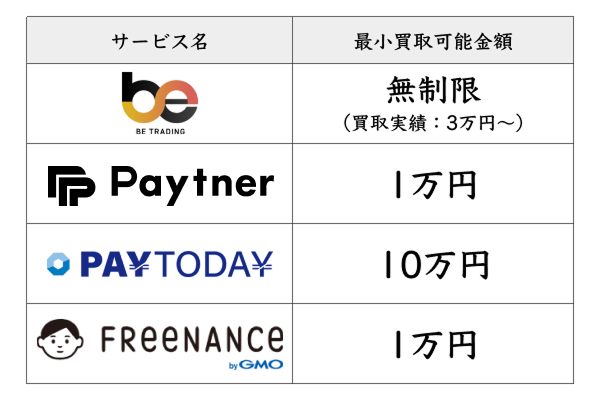

個人事業主は少額から利用できるファクタリング業者を選ぼう

それぞれのファクタリング会社は、ファクタリング可能な売掛債権額の下限と上限を設定しています。

個人事業主の方は、ファクタリング可能金額の下限が低い会社がおすすめです。

なぜなら、少額の請求書でもファクタリングできる会社の場合、薄利多売で契約を積み重ねなければ会社の利益が増えないため、審査にかかる時間が短いと想定できるから。

また、そもそも個人事業主の場合は、利用可能金額が最低100万円以上といったファクタリングサービスは、利便性が低いという意味もあります。

一般的なファクタリングサービスの利用可能金額の下限は50~100万円程度です。

これより高い金額なら、取引金額が大きい法人向けですし、これより低い金額でもファクタリングできるなら、個人事業主やフリーランスでも使いやすいサービスだと言えます。

個人事業主やフリーランスをおもな顧客としているファクタリングサービスなら、ラボルのように1万円の請求書からでもファクタリングできるサービスもありますので、自分が売却したい請求書に見合ったサービスを探してみてください。

売掛先が個人事業主の場合は審査落ちする可能性が高い

ファクタリングの「利用者」は、個人事業主でもフリーランスでも問題ありません。一部、法人専用のファクタリングサービスも存在しますが、個人事業主向けのファクタリングも多数あるため、請求書による資金確保は問題なく実行できます。

ただし、「売掛先」が個人事業主やフリーランスの場合は話が別です。

原則として、売掛先が法人ではない請求書ではファクタリング契約は結べません。

なぜなら、倒産リスクを会社側が負うファクタリングで、個人が出している債権を購入するのは、ファクタリング会社の危険性が高くなりすぎるためです。

つまり、法律上の問題ではなく、あくまで会社側のリスク管理の問題のため、ファクタリング会社がハイリスクでも仕事を増やそうと考えるなら、個人あての請求書でもファクタリングできます。

実際に、ごく少数のファクタリングサービスは、売掛先が個人の請求書でも対応する、としています。

ファクタリング手数料は下限・上限でシミュレーションしよう

多くのファクタリングサービスでは、手数料の目安が2~15%といったように、かなりの幅を持っています。

これは、「申込者とファクタリング会社の関係」や、「売掛先の信頼性」「売掛債権が支払われる期日」「請求書の金額」といったさまざまなファクターによって、手数料の数値が変化するためです。

そのため、初めて取引するファクタリング会社で、ファクタリングにかかる費用を計算する時には、手数料の目安の下限と上限のそれぞれでシミュレーションしておかなければなりません。

しかし同じファクタリング会社を利用する場合は、前回の手数料を参考にできるため、その数値でシミュレートしておけば問題ないでしょう。

もちろん、同じファクタリング会社を使っても、請求書の売掛先が変わるとファクタリング手数料も変化します。

しかし、常連になると手数料を値引きしてもらえることも多いため、予想よりはるかに多い費用がかかった、という事態はあまり起きません。

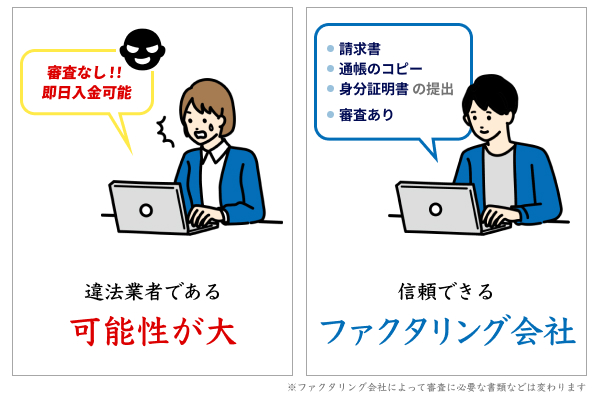

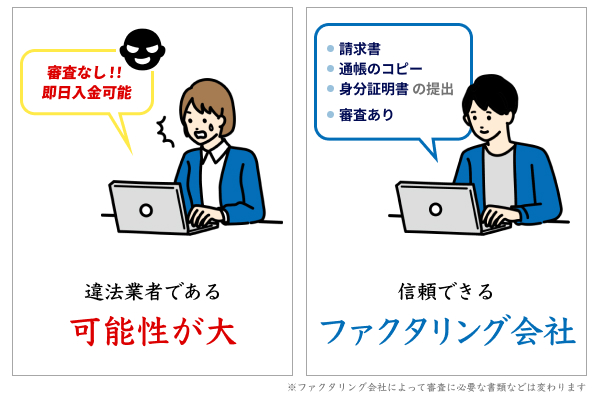

即日ファクタリングを審査なしで利用するのは不可能

ファクタリングする場合、必ず書類の提出が求められますし、審査もおこなわれます。

そのため、審査なしで即日入金可能、と言っている業者がいるなら、それは違法業者である可能性が大。

急ぎで資金を調達しなければいけない場合でも、焦ってそういう怪しい業者を利用しないようにしてください。

利子が不要なファクタリングだと思って契約したものが、実際は日が経つにつれ高い利子がつく金銭貸借契約だった、といったトラブルに巻き込まれかねません。

歴史の浅いファクタリング業界には、ヤミ金などが入り込んでいる危険性もあるため、なるべく実績豊富な有名ファクタリング会社を使うのがよいでしょう。

ファクタリングの利用条件は売掛先との取引証明が必須

ファクタリングするためには、自社と売掛先企業が実在することと、自社と売掛先との間で売掛債権が発生していることをファクタリング会社に証明しなければいけません。

そういった証明に必要なのが、請求書、発注書、納品書といった成因資料と、お金の流れがわかる銀行通帳です。

さらに慎重な審査をしているファクタリング会社の場合は、登記簿謄本や決算書、基本契約書なども必要になります。

また、審査が終わった後に契約を結ぶ時には、写真付きの身分証明書が必要になるのが普通です。

ただし、クラウド契約システムを導入している場合や、会員制のファクタリングサービスを使う場合、以前に同じファクタリングサービスを使ったことがある場合は、身分証明書なしでファクタリングできることもあります。

即日ファクタリングの利用をおすすめしたいケースや事例

事業を営む中では、予期せぬ支払いや急な資金需要に直面することがあります。

銀行融資や公的制度資金などの一般的な調達方法は、審査や手続きに時間がかかり、必要なタイミングに間に合わないケースも少なくありません。こうした状況で即日ファクタリングは、手元の売掛金を最短当日中に資金化できる手段として有効です。

即日ファクタリングの利用をおすすめしたい具体的なケースや事例は以下のとおりです。

それぞれ順に解説します。

税金・社会保険料・給与・家賃の支払い期限が迫っているとき

税金や社会保険料、従業員への給与、オフィスや店舗の家賃などは、事業を続けるうえで必ず期日までに支払わなければならない大切なお金です。これらは一日でも遅れると延滞金や加算金が発生したり、信用を損ねてしまうおそれがあります。

しかし、売掛金の入金日が支払い期限よりも後になっていると、手元資金だけでは間に合わないことがあります。こうした場面で即日ファクタリングを使えば、その日のうちに売掛金を現金化でき、遅延なく支払いを済ませられます。

特に給与や家賃のように、取引先だけでなく従業員や大家との信頼にも直結する支払いは、すぐに資金を確保できることが大きな安心につながります。

スタートアップや個人のため銀行融資の審査が通らないとき

創業して間もないスタートアップや個人事業主は、まだ実績や信用が十分に積み上がっていないため、銀行融資の審査を通過できないことが少なくありません。特に黒字実績や決算書が揃っていない初期段階では、融資の審査に時間がかかり、その間に資金が必要な場面が訪れることもあります。

一方、ファクタリングは事業者自身の経歴や財務状況よりも、売掛先の信用度を重視するため、赤字や短い業歴といった条件が不利に働きにくいのが特徴です。

即日ファクタリングであれば、請求書や取引履歴を提示するだけで資金化できるため、創業期でもスピーディに事業資金を確保できます。これにより、せっかくの成長チャンスを逃さずに、事業を加速させることが可能になります。

受注は好調だが仕入れ代金の先払い資金が不足しているとき

受注が好調に続いていても、仕入れ代金や原材料費などを前払いしなければならない場合、納品や製造を始める前にまとまった資金が必要です。

特に季節商品や短期集中型の案件では、資金の準備が遅れるだけで取引全体が滞ってしまうこともあります。こうしたとき即日ファクタリングを使えば、保有している売掛金をその日のうちに現金化し、必要な仕入れ資金をすぐに確保できます。

これにより、受注のチャンスを逃さず、安定した供給やサービス提供を続けることが可能です。先払い資金の不足は一時的なキャッシュフローの問題であることが多いため、売掛金の早期資金化と相性の良い調達方法と言えるでしょう。

建設・製造・IT開発など入金サイクルが長い業種の場合

建設業や製造業、IT開発といった業種は、契約から納品、検収、請求、そして入金までに数ヶ月かかることが珍しくありません。

その間にも人件費や材料費、外注費、事務所維持費などの支払いは毎月発生します。複数案件を同時に進める場合は先行投資や立替払いが重なり、一時的に資金繰りが厳しくなることもあります。

即日ファクタリングを活用すれば、まだ回収していない売掛金をスピーディに現金化でき、長期案件を進めながらも安定して運転資金を確保できます。入金までの資金ギャップを埋めることで、受注や生産を止めることなく、計画通りに事業を進められるでしょう。

ファクタリングエージェンシーを運営している株式会社サウスエージェンシーは資金調達の支援を行っております。金融機関からの融資支援、補助金助成金申請支援も承っておりますのでお気軽にお問い合わせください。

即日ファクタリングに関するよくある質問とその回答

即日ファクタリングに関するよくある質問に回答いたします。ぜひ検討の際の参考にしてください。

ファクタリング業者に返済しなかった場合はどうなるのか

ノンリコース(償還請求権なし)を採用している場合は問題になりません。

ノンリコースの場合は返済されなかった場合でも請求しないという方針を示しているため、採用している業者を利用しておけばトラブルは解消できます。

一方でノンリコースを採用していない場合、返済するまで督促されるため注意してください。

償還請求権のあり・なしについて詳しく知りたい方は、下記記事を参考にしてください。

他のファクタリング業者で使用した売掛債権を使った場合はどうなる?

すでに利用している売掛債権を利用してファクタリングはできません。

他で利用していると判断されているものは売掛債権の回収が完了している場合も多いため、情報を調べれば既に資金が入っているのかも把握できます。

ファクタリング審査では売掛債権の情報をしっかり確認されてしまうため、他の業者で利用していたものを提出しても簡単にバレてしまいます。

売掛債権の二重譲渡は犯罪になる恐れがありますので絶対にしてはいけません。

銀行の営業時間外でも即日入金は可能ですか?

銀行の営業時間(平日15時)を過ぎると、通常の銀行振込は翌営業日の入金となります。ただし、モアタイムシステムに対応した銀行口座やネット銀行を利用すれば、夜間や土日でも即時振込が可能な場合があります。

実際に銀行の営業時間外でも振込可能な業者は存在します。ラボルは「審査完了後、最短30分で24時間365日振込に対応」と公式に案内しています。みんなのファクタリングは「土日祝でも振込可能」と明言しています。

もっとも、振込は可能でも審査の実施自体は営業時間内に限られる場合があるので注意が必要です。また銀行のメンテナンスや利用制限によっては翌営業日扱いになるケースもあります。業者と口座の組み合わせによって対応可否は異なるため、事前の確認が重要です。

土日祝日対応のファクタリング業者の記事もぜひ参考にしてください。

創業間もない法人でも即日ファクタリングは使える?

はい、可能です。ファクタリングは事業者自身の業歴よりも、売掛先の信用度を重視するため、創業間もない法人でも利用できるケースがあります。

ただし、請求書や取引履歴、通帳コピーなどの必要書類はしっかり用意しておくことで、審査がスムーズになり即日入金の可能性が高まります。

過去に取引した業者だと即日入金がしやすい?

はい、同じ業者を再利用する場合は、既に基本的な審査情報や取引履歴が登録されているため、初回利用よりも審査が短時間で済むことが多いです。

特に直近の利用実績がある場合は、必要書類も少なく、即日入金の確率が上がります。

最近では、QuQuMoやペイトナーなど、会員ページが用意されているオンラインファクタリングサービスも多数ありますので、事前に会員登録を済ませておくと良いでしょう。本人確認書類等の確認が省略されます。

赤字や税金滞納中でも即日審査は通りますか?

はい、多くのファクタリング会社の見解では問題ありません。

ファクタリングでは、自社の財務状況よりも売掛先の信用度が重視されるため、赤字や税金滞納があっても、売掛先が安定した企業であれば審査に通る場合があります。信用度の高い売掛先の請求書を選ぶことで、審査がよりスムーズに進み、即日入金につながりやすくなるでしょう。

ただし、申込者の信用状況によっては、審査の過程で追加の書類や取引内容の詳細確認を求められることがあります。

地方在住ですが即日入金に対応してくれますか?

多くのオンライン完結型ファクタリング業者は、全国どこからでも申し込み・契約が可能です。

必要書類をデータで提出できれば、地方からでも問題なく即日対応してもらえます。

ただし、訪問契約が必須の業者は時間がかかるため、事前に契約方法を確認しましょう。

複数の売掛債権があれば即日入金の可能性は上がる?

はい、必ずではありませんが、上がることがあります。

複数の売掛債権を提示できれば、信用度の高い売掛先を優先的に選べるため、審査がスムーズになります。

また、1件あたりの金額が不足していても、複数を組み合わせることでファクタリング会社もある程度まとまった金額を扱えるため、即日入金につながる場合もあります。

即日ファクタリングの審査が通りづらい業種はある?

基本的には、業種そのものを理由に審査が通らないことはほとんどありません。

ただし、売掛先が小規模な個人事業主や、業績が不安定な企業の場合は、回収リスクが高いと判断され、審査が慎重になりやすくなります。

また、売掛債権の性質や取引条件によっても判断が変わるため、即日入金が難しくなるケースがあります。信用度の高い売掛先の請求書を利用することで、こうしたリスクを避け、審査通過率を高めやすくなります。

AIファクタリングなら必ず即日入金が可能ですか?

必ずではありません。

AIファクタリングは審査スピードが非常に早く、最短数十分で結果が出ることもありますが、申し込み時間や書類不備、銀行の振込時間帯などの条件によっては翌日以降になることもあります。

近年、AIファクタリングを掲げる業者が増えていますが、申し込みから振込までを完全に自動化しているサービスはほとんど存在しないと思われます。実際には、必要書類の確認や申込条件の判定といった一部の工程をAIで自動処理し、業務効率化やコスト削減を図っているケースが多いようです。一方で、重要な審査や最終的な振込判断は、依然として人間の担当者が行っています。

即日入金を確実に狙うには、AIかどうかに関わらず、午前中の申し込みと事前の書類準備が重要です。